Si usted es propietario de un negocio que gana su dinero proporcionando bienes o servicios a otros negocios , lo más probable es que desee recompensar a sus buenos clientes y facilitarles la realización de pedidos mediante la concesión de crédito. Seamos sinceros; las empresas tienden a gastar más cuando tienen una línea de crédito disponible. Por lo tanto, tiene sentido que pueda expandir su negocio y aumentar sus ventas al proporcionar un plan de crédito a sus clientes. Esto les permitirá comprar productos o servicios hoy y pagarlos en una fecha posterior. Para lograr esto, querrá agregar un formulario de solicitud de crédito a su caja de herramientas de plantillas comerciales. Tenemos algunos para que los descargues en esta página.

Si tiene una empresa que trabaja con consumidores, extender el crédito sigue siendo una opción para usted. El riesgo que conlleva la concesión de crédito directamente a los consumidores es mucho mayor, por lo que deberá utilizar un formulario de solicitud de crédito y una verificación de crédito para tomar una decisión. Los pequeños minoristas compensan este riesgo cobrando tasas de interés más altas. Si sus clientes en su mayoría hacen compras pequeñas, puede que no sea una buena idea extender ningún crédito. Sin embargo, si usted es un proveedor privado que ayuda a las personas adineradas a planificar sus fiestas, es posible que la concesión de crédito le ayude a hacer crecer su negocio. Un formulario de solicitud de crédito le ayudará a asegurar el crédito que otorga al asegurarse de que sus clientes tengan un historial estable de pago de sus deudas.

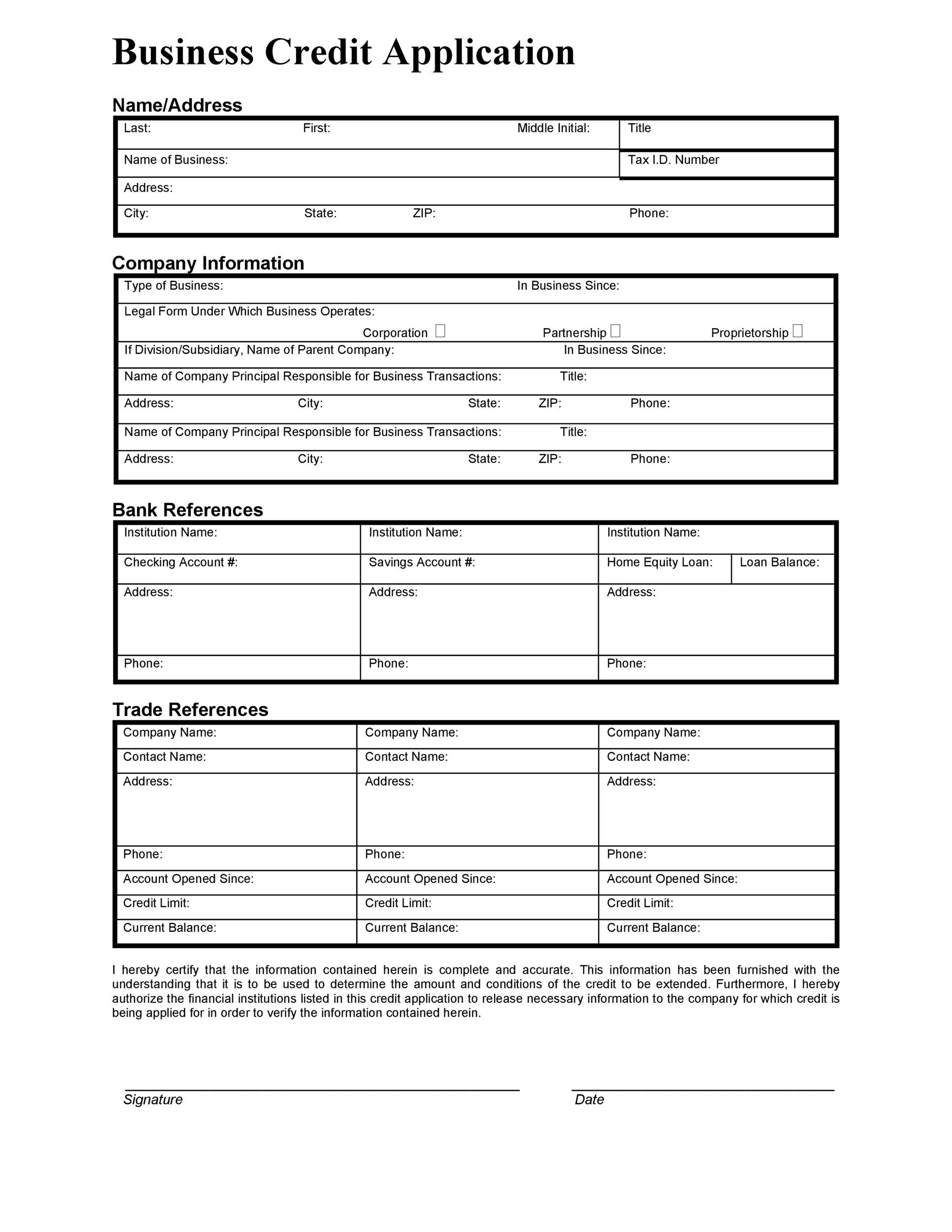

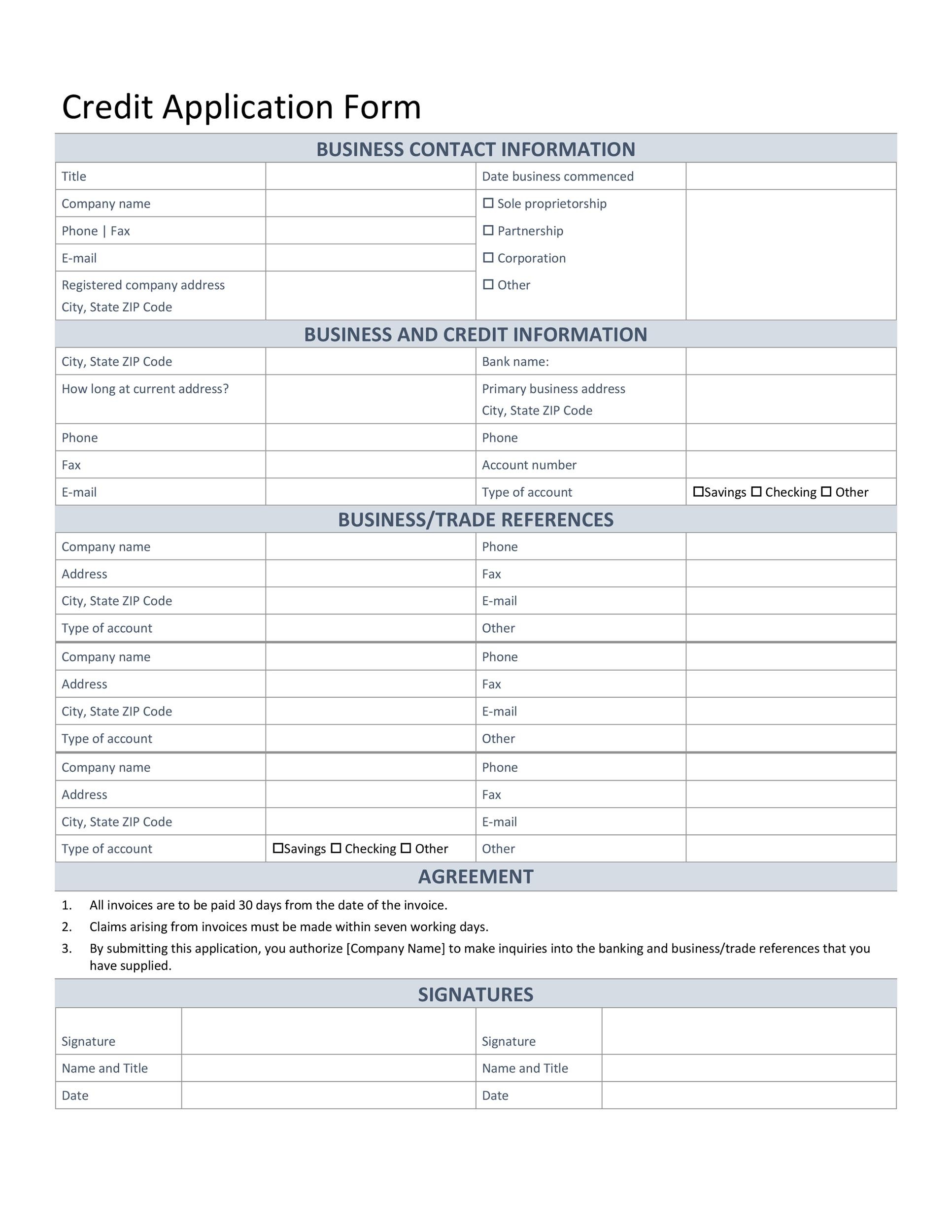

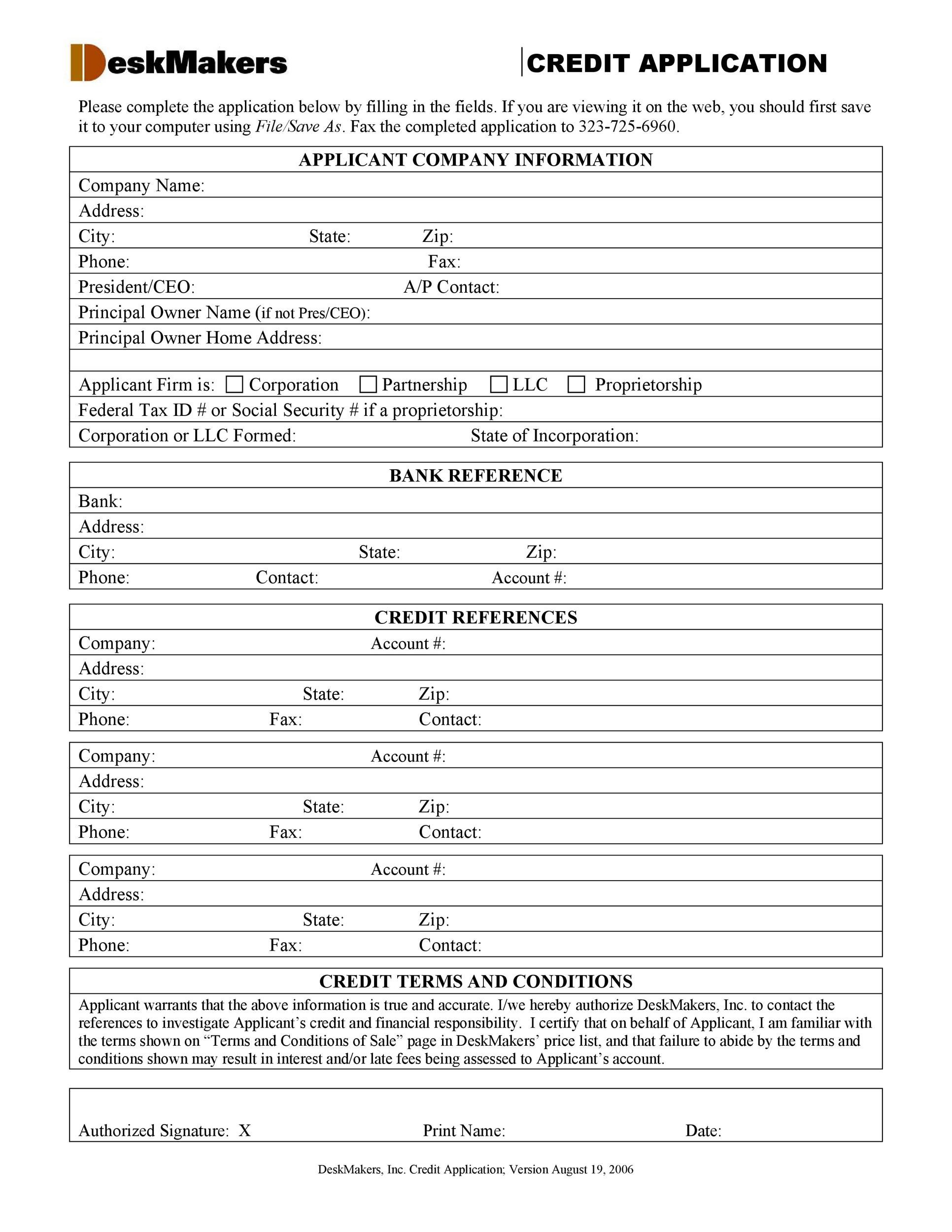

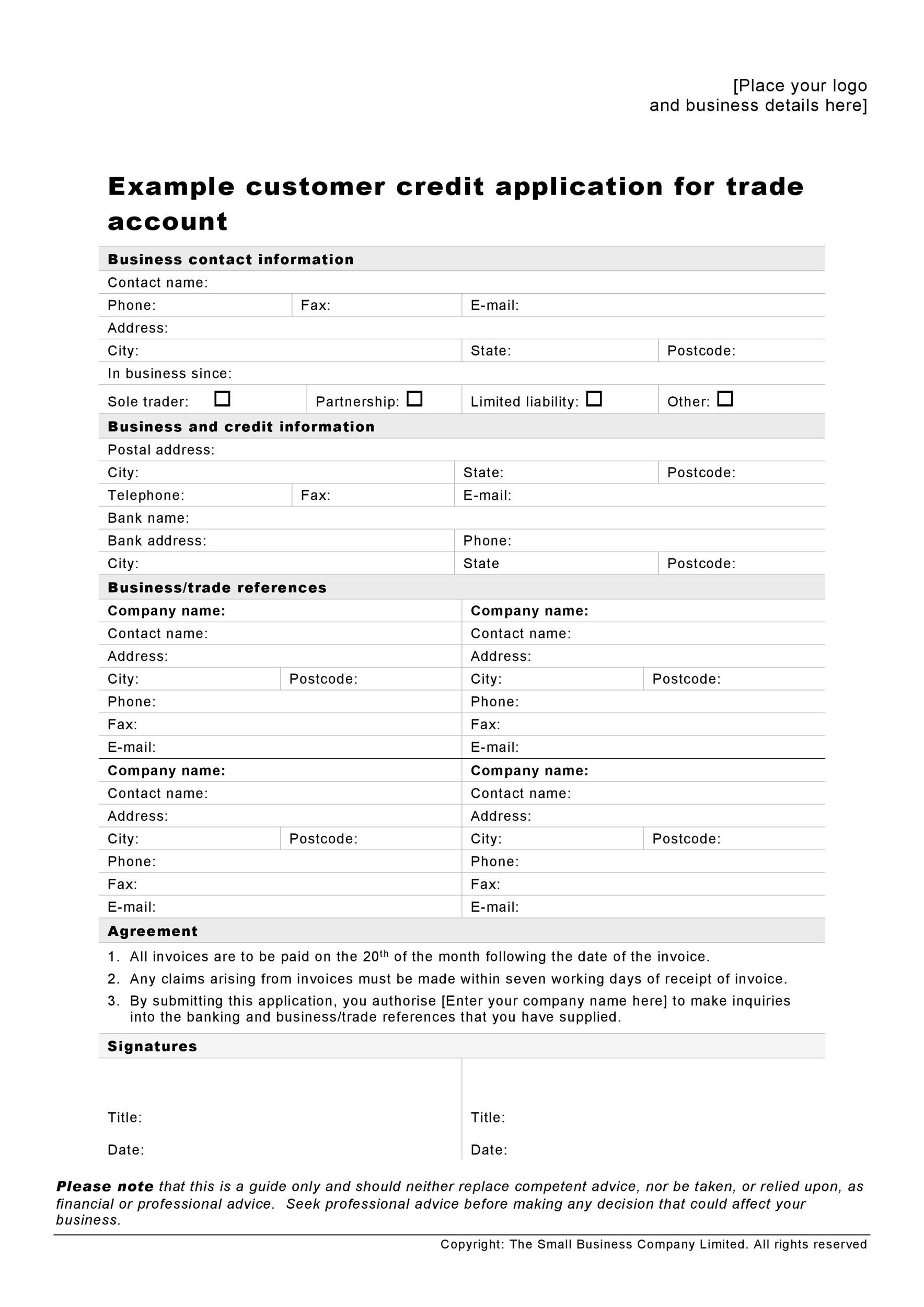

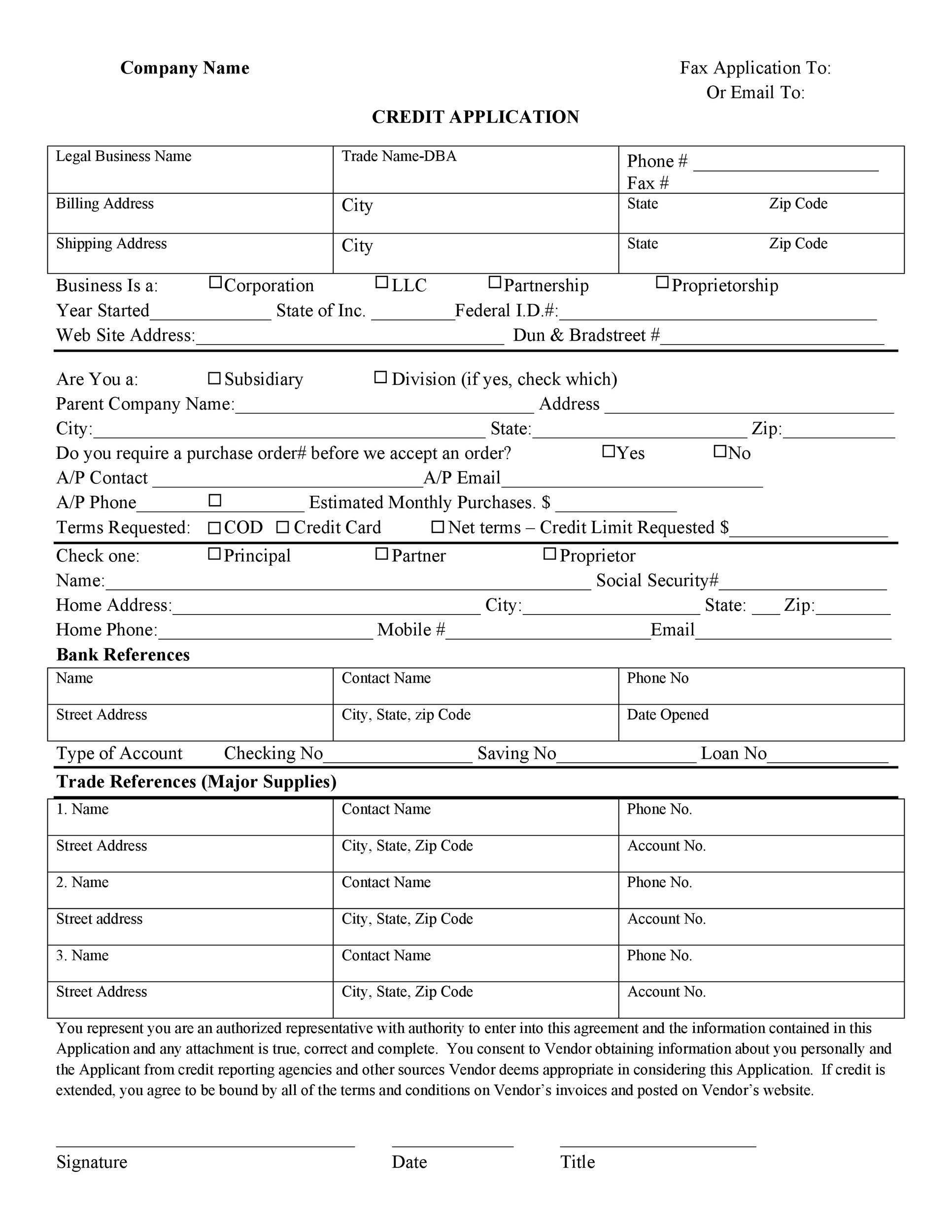

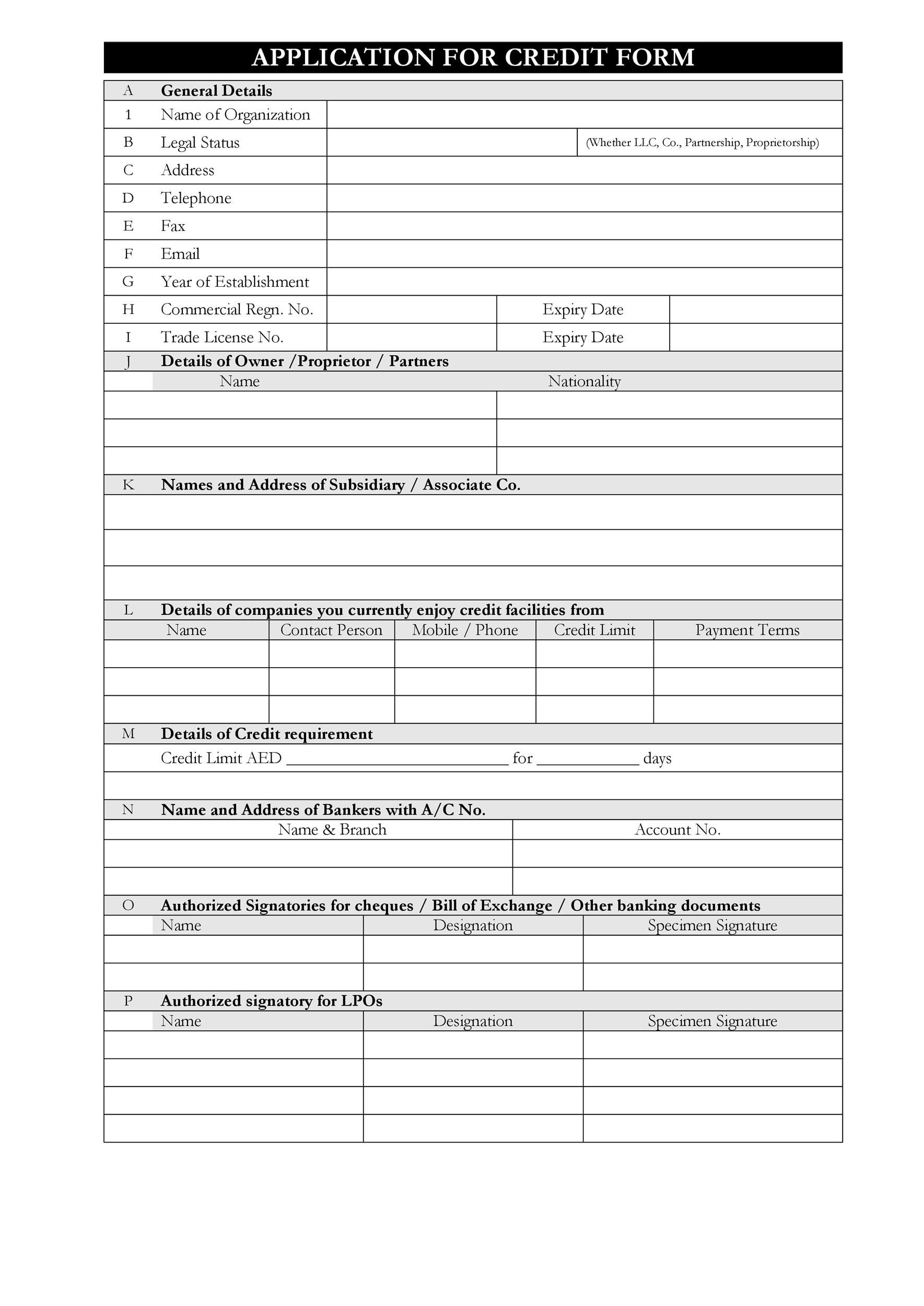

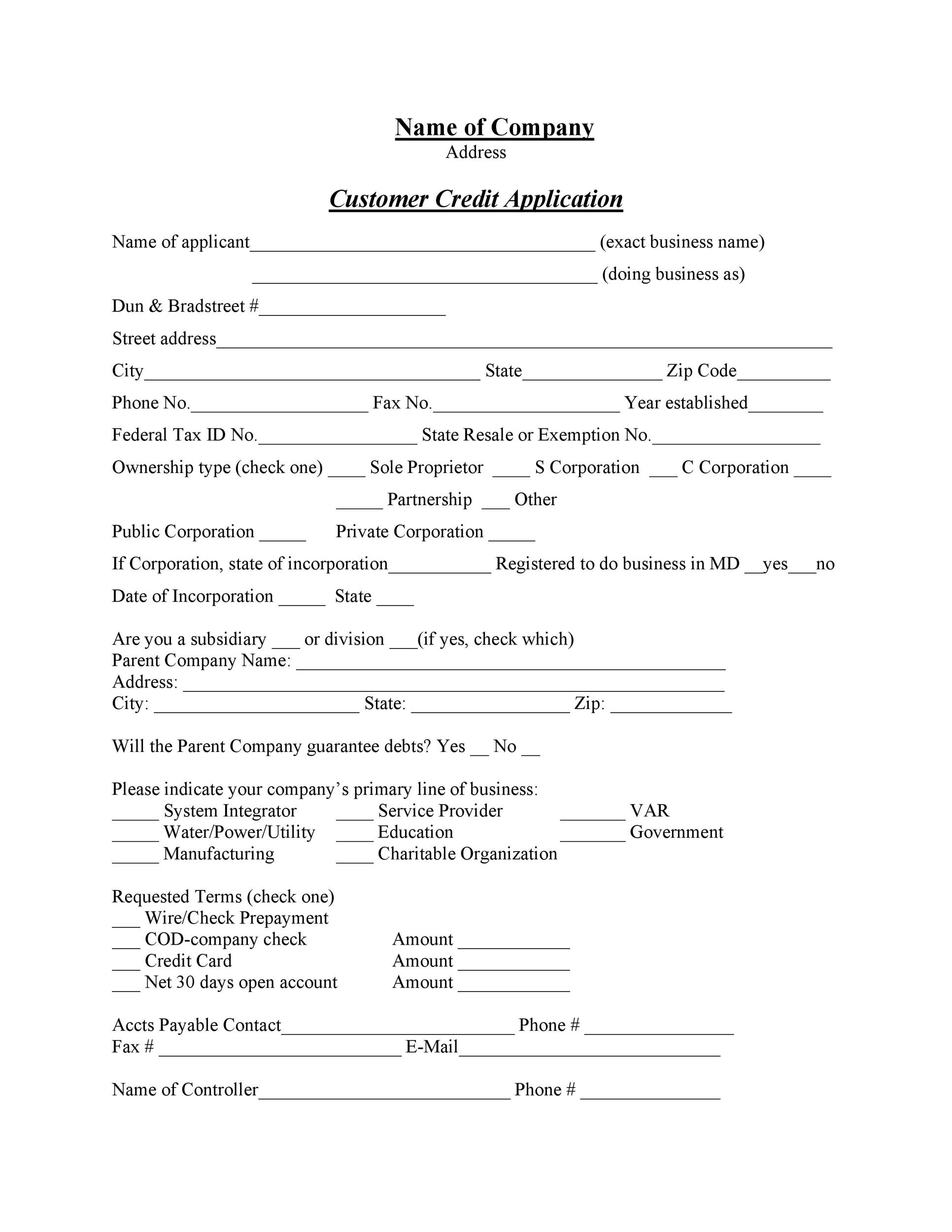

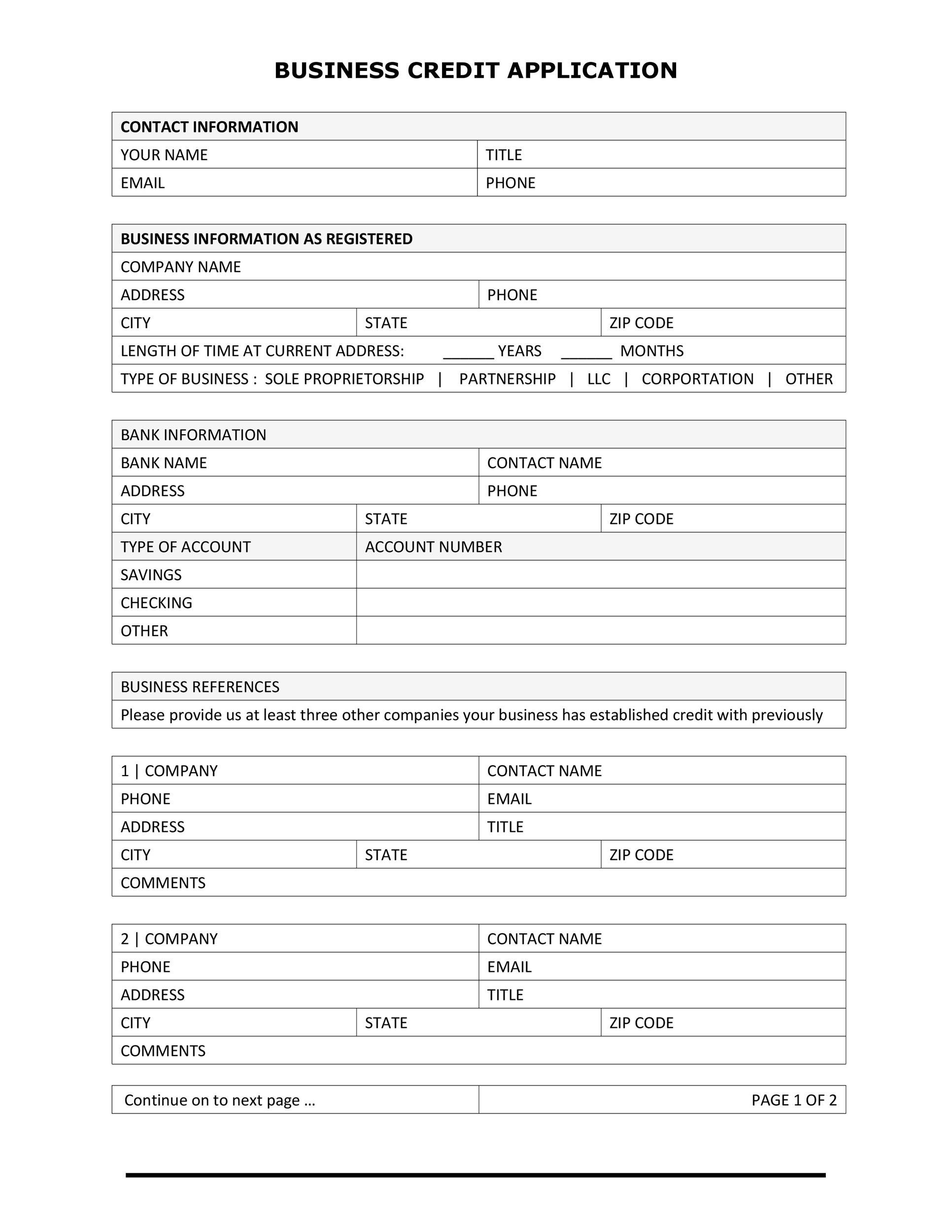

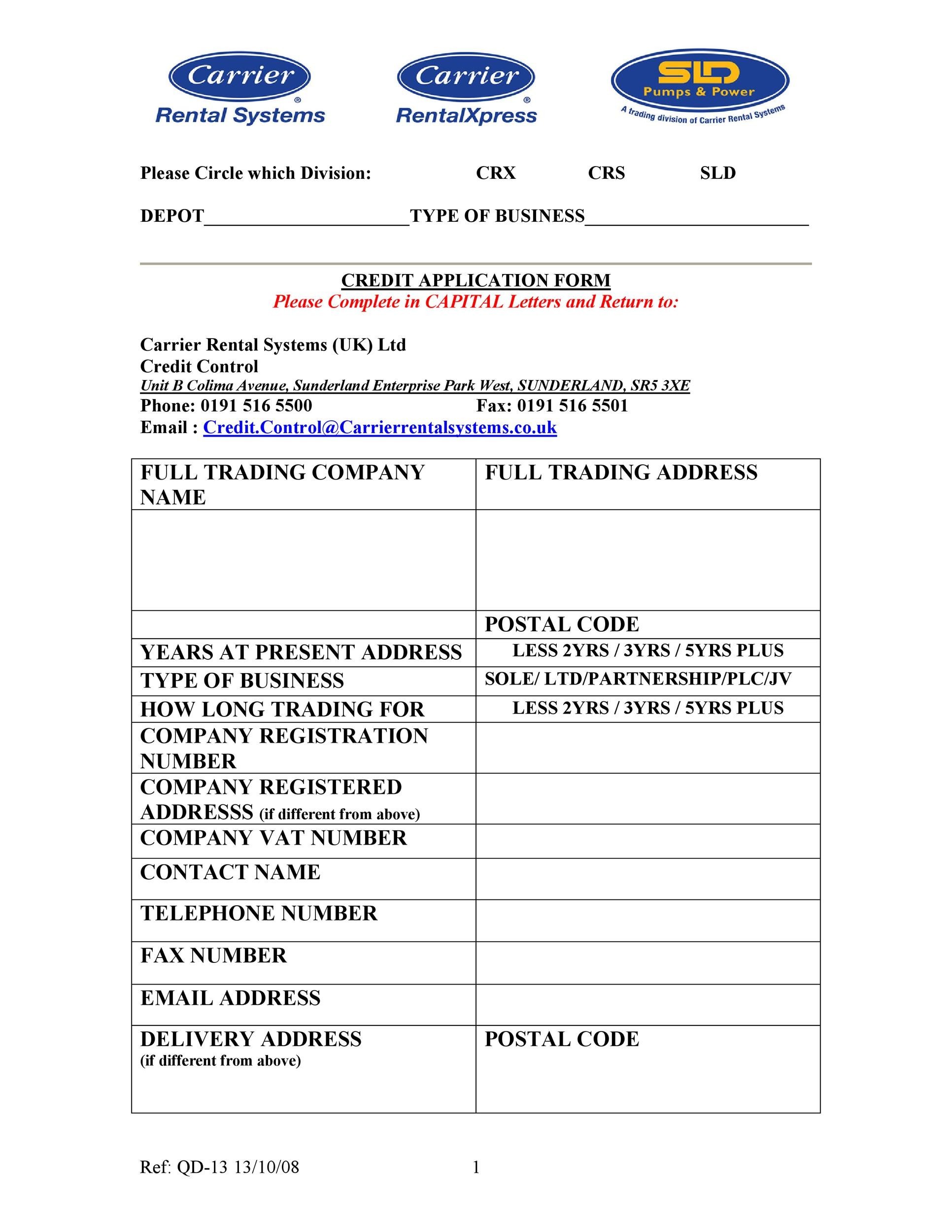

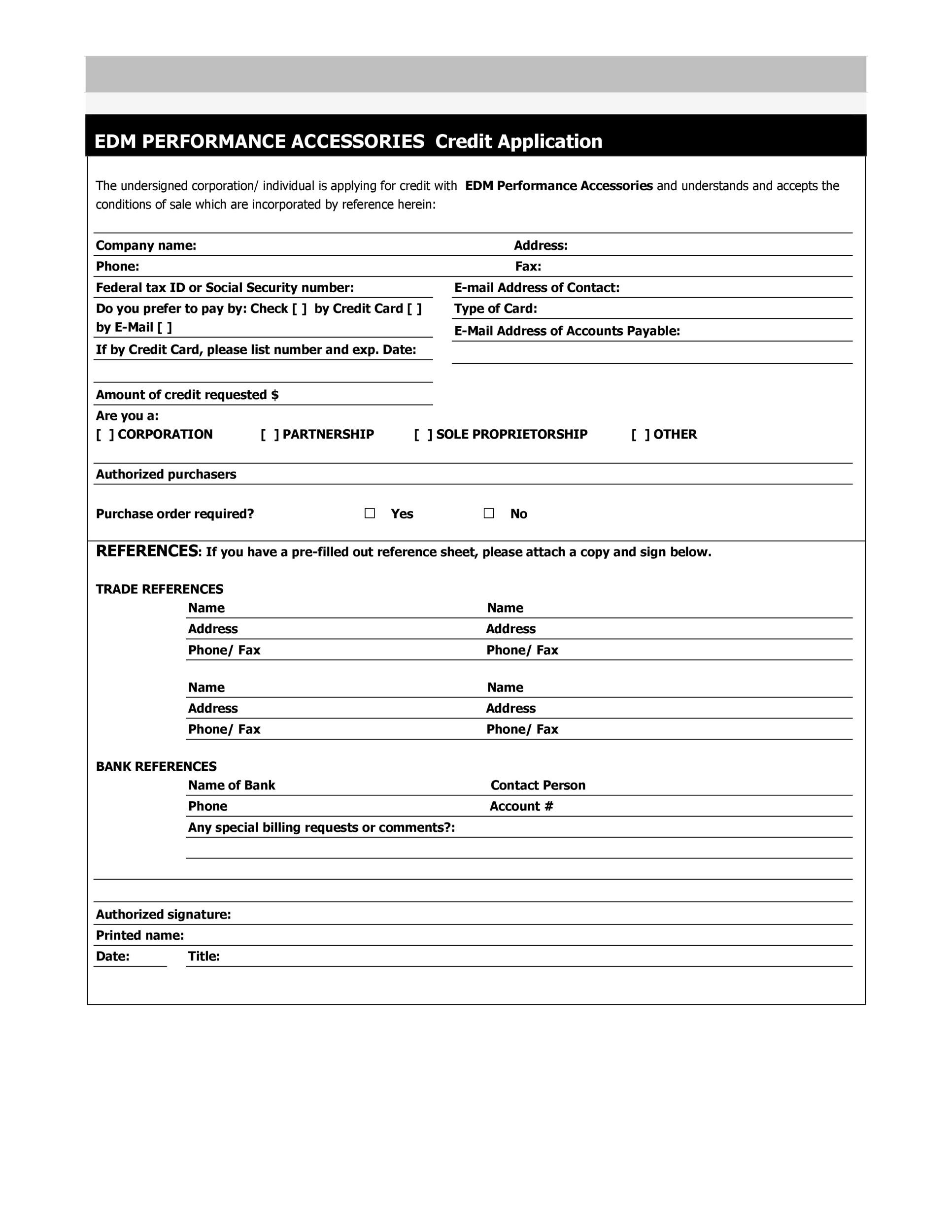

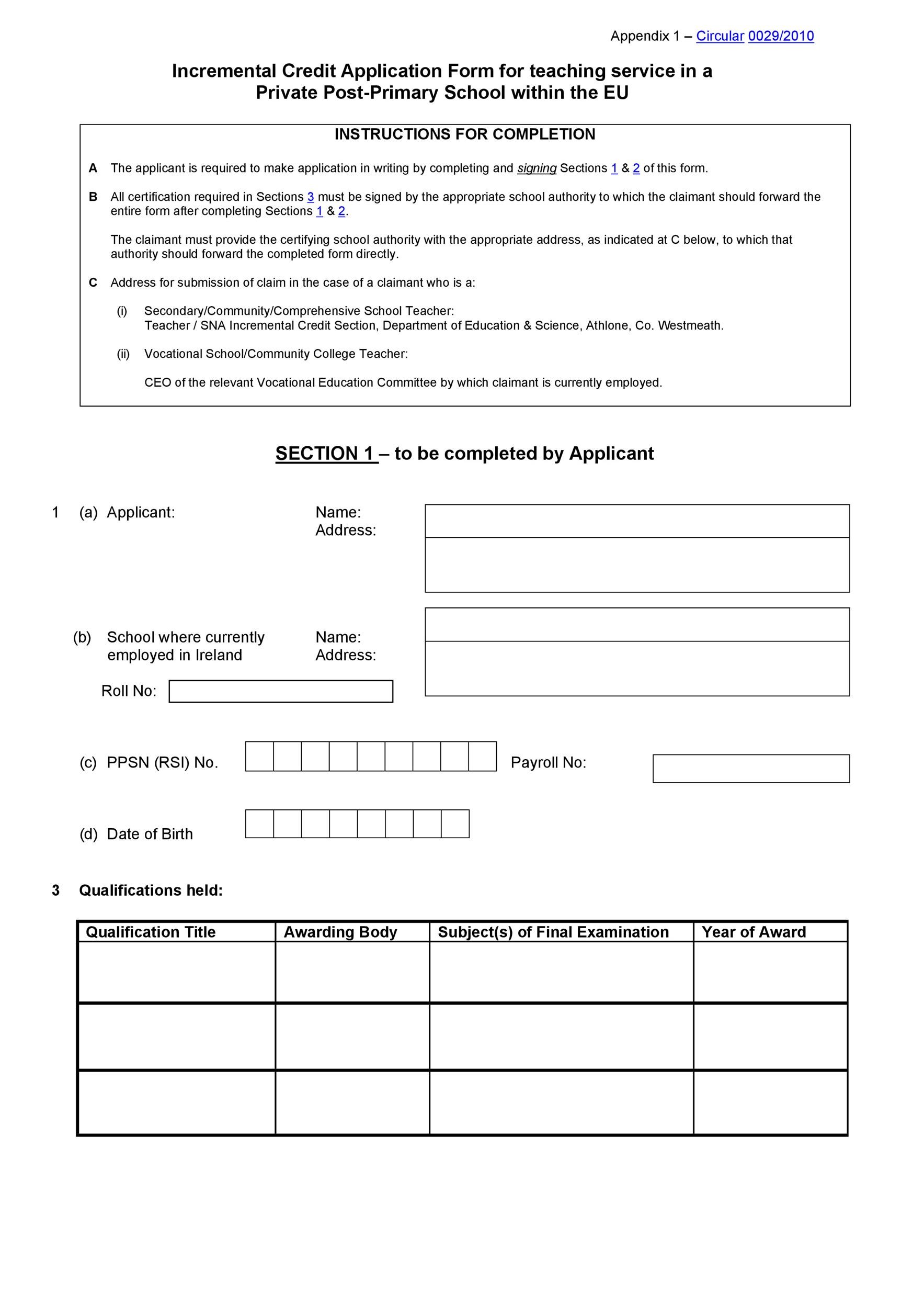

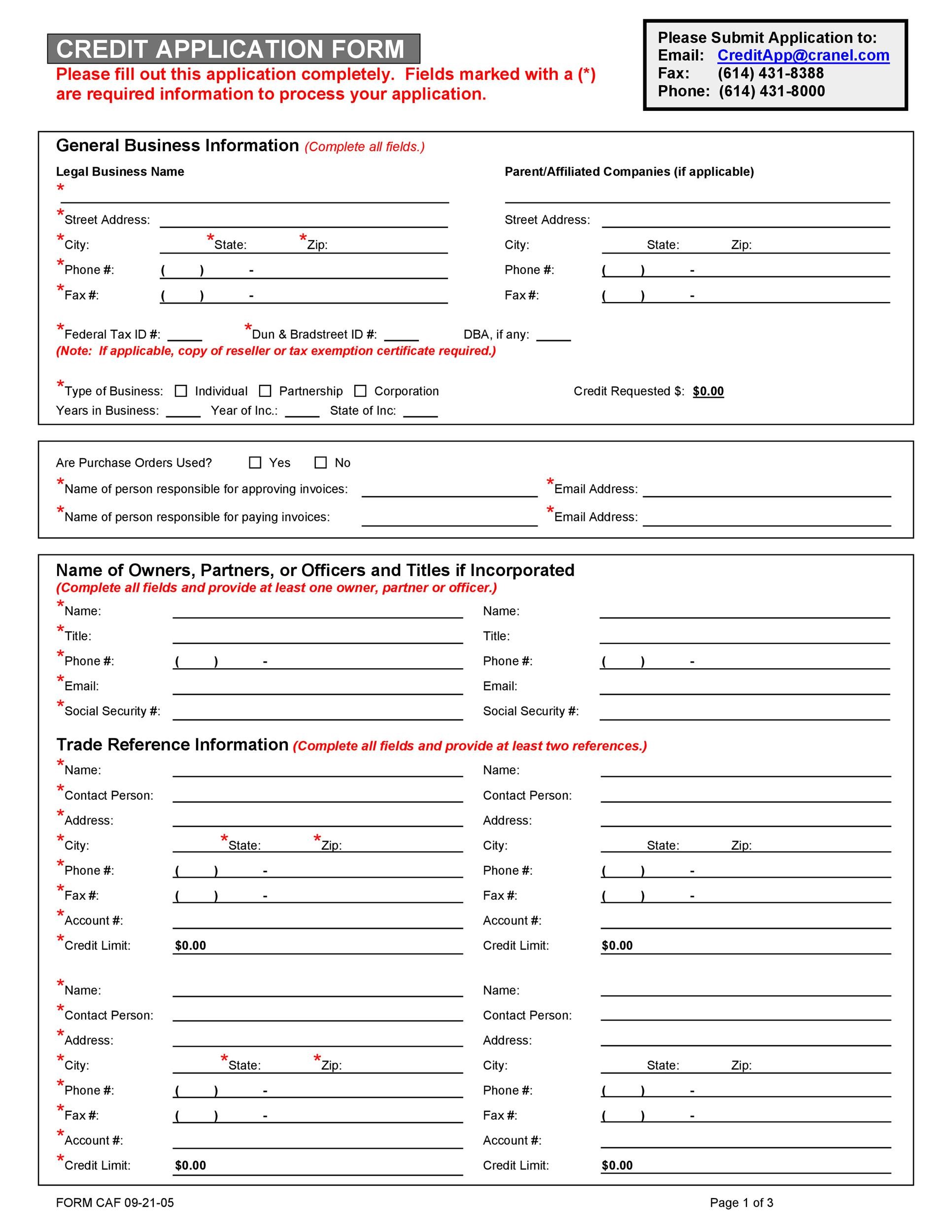

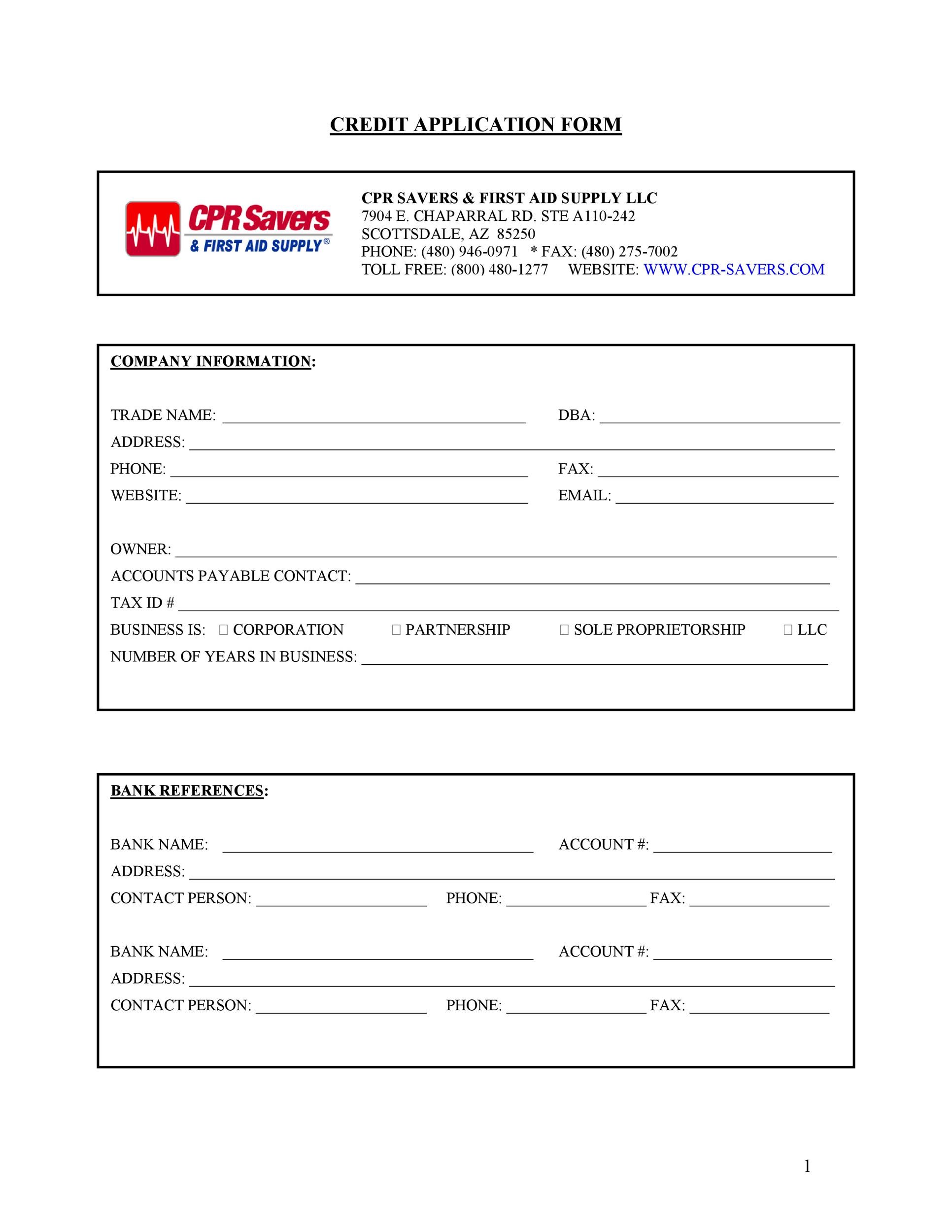

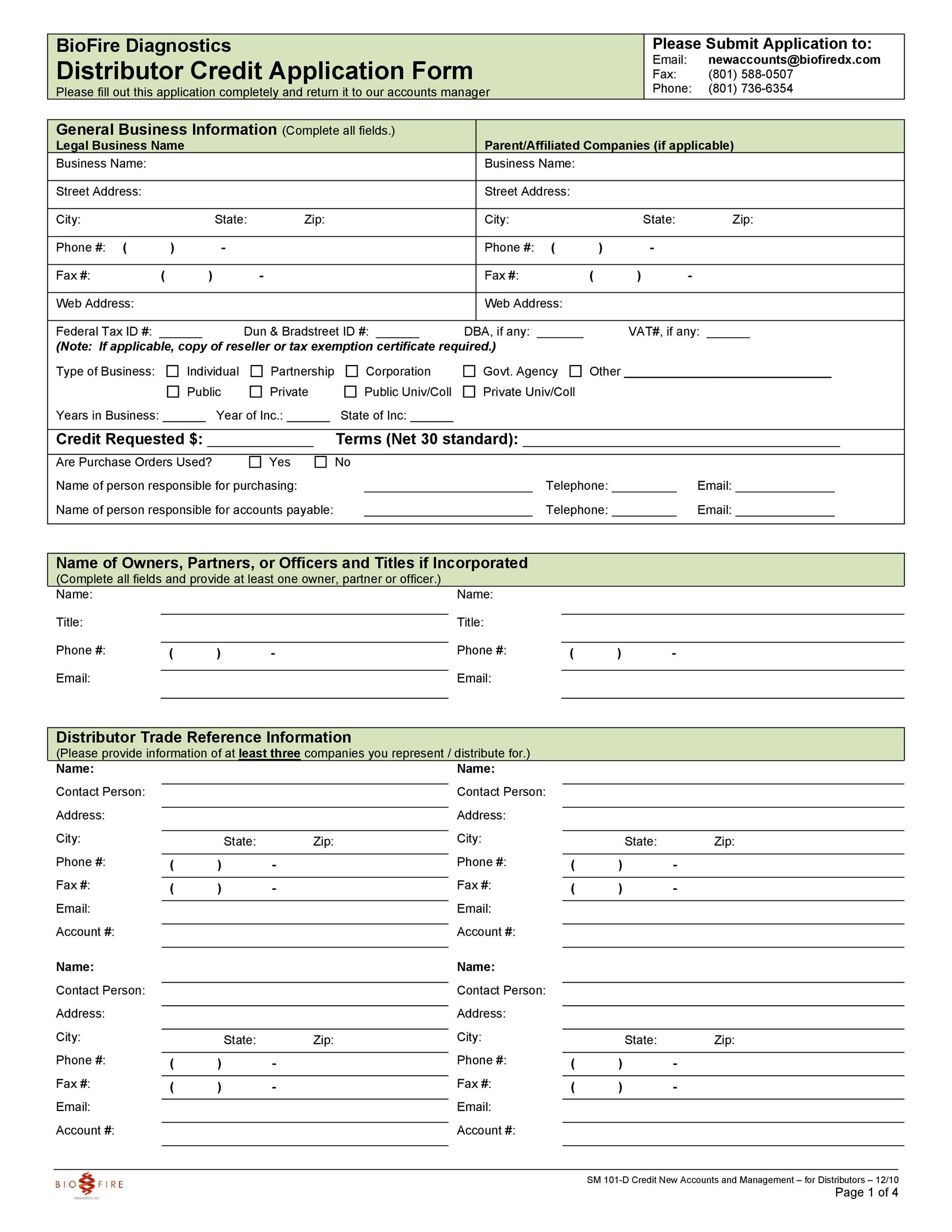

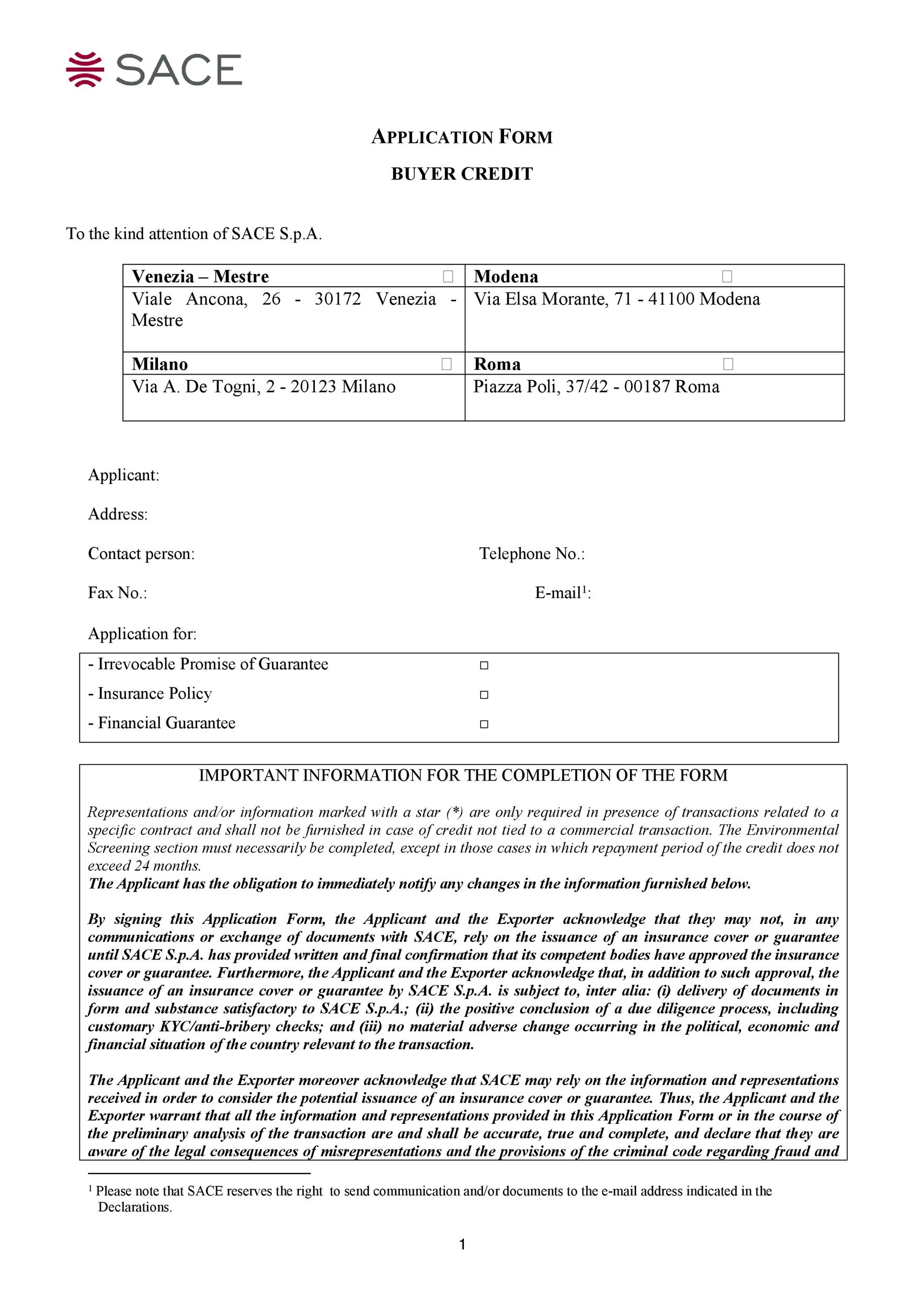

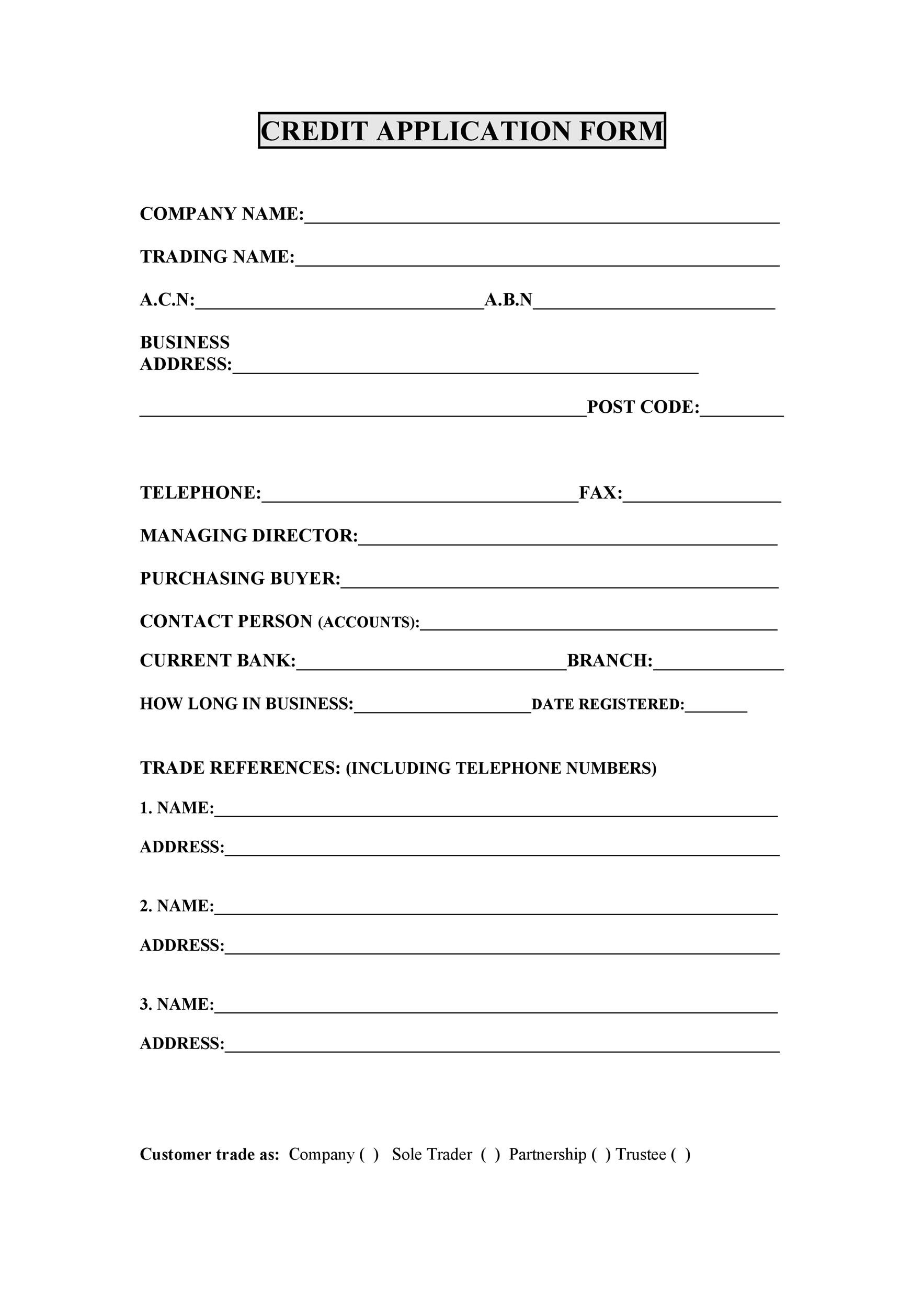

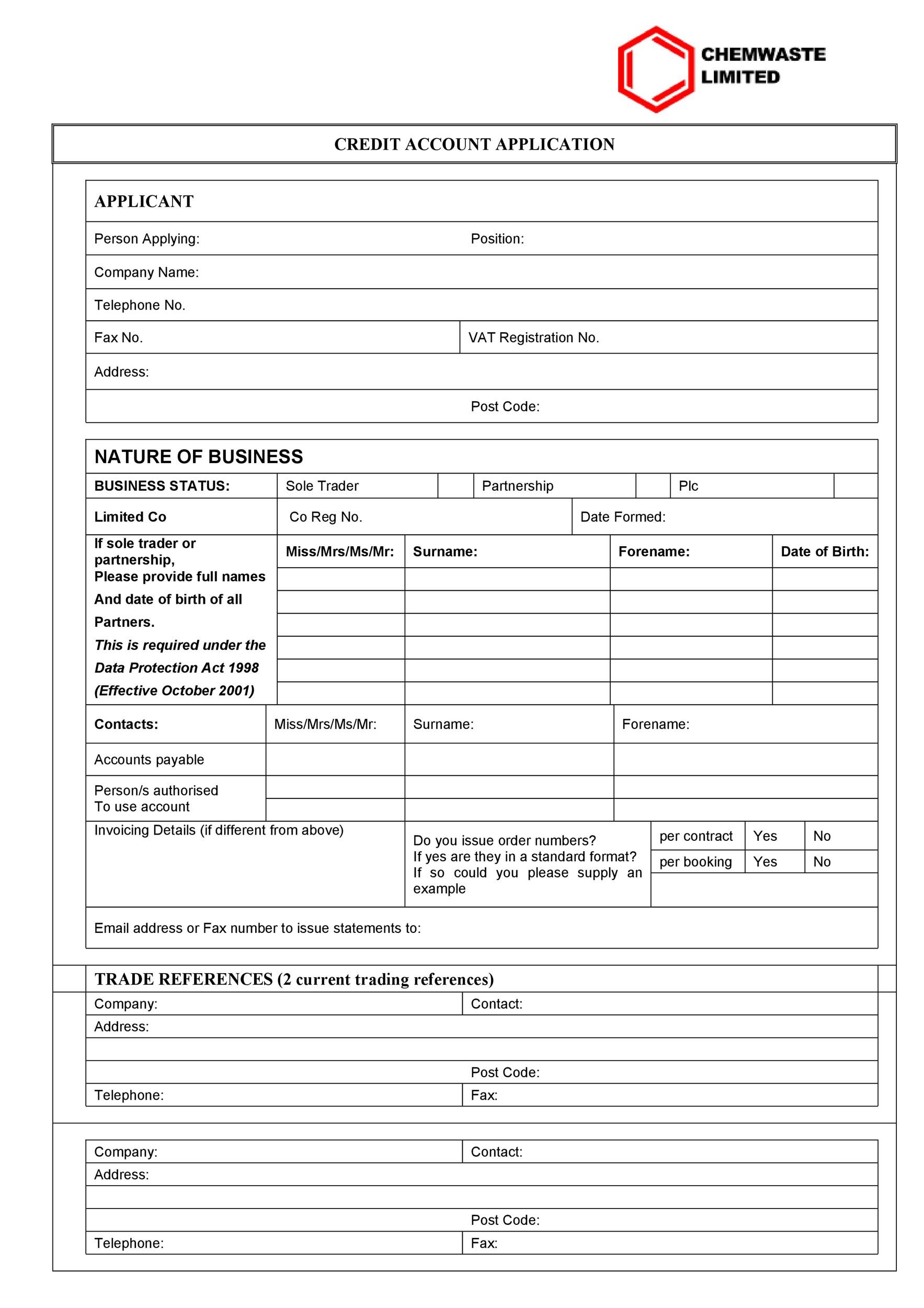

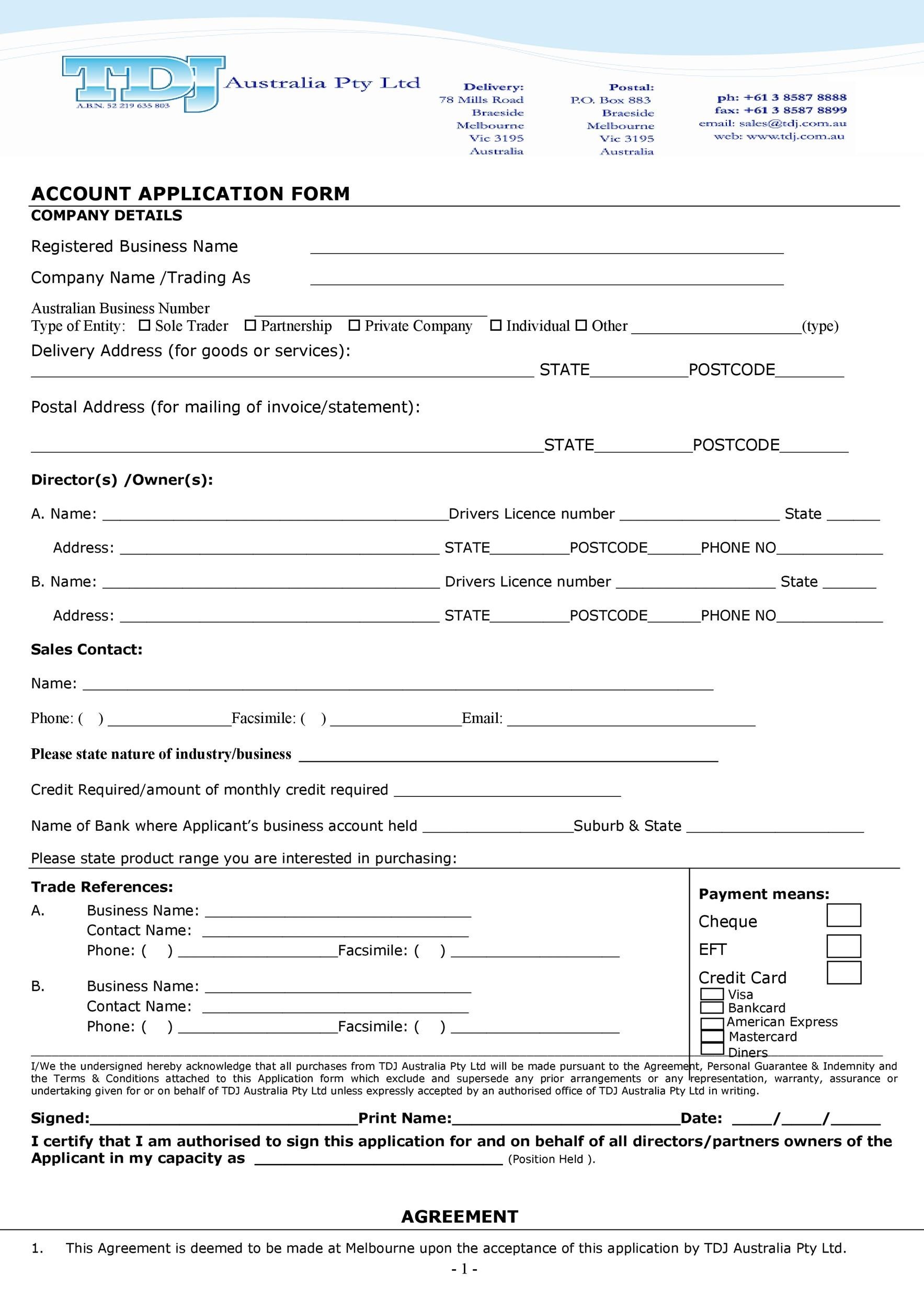

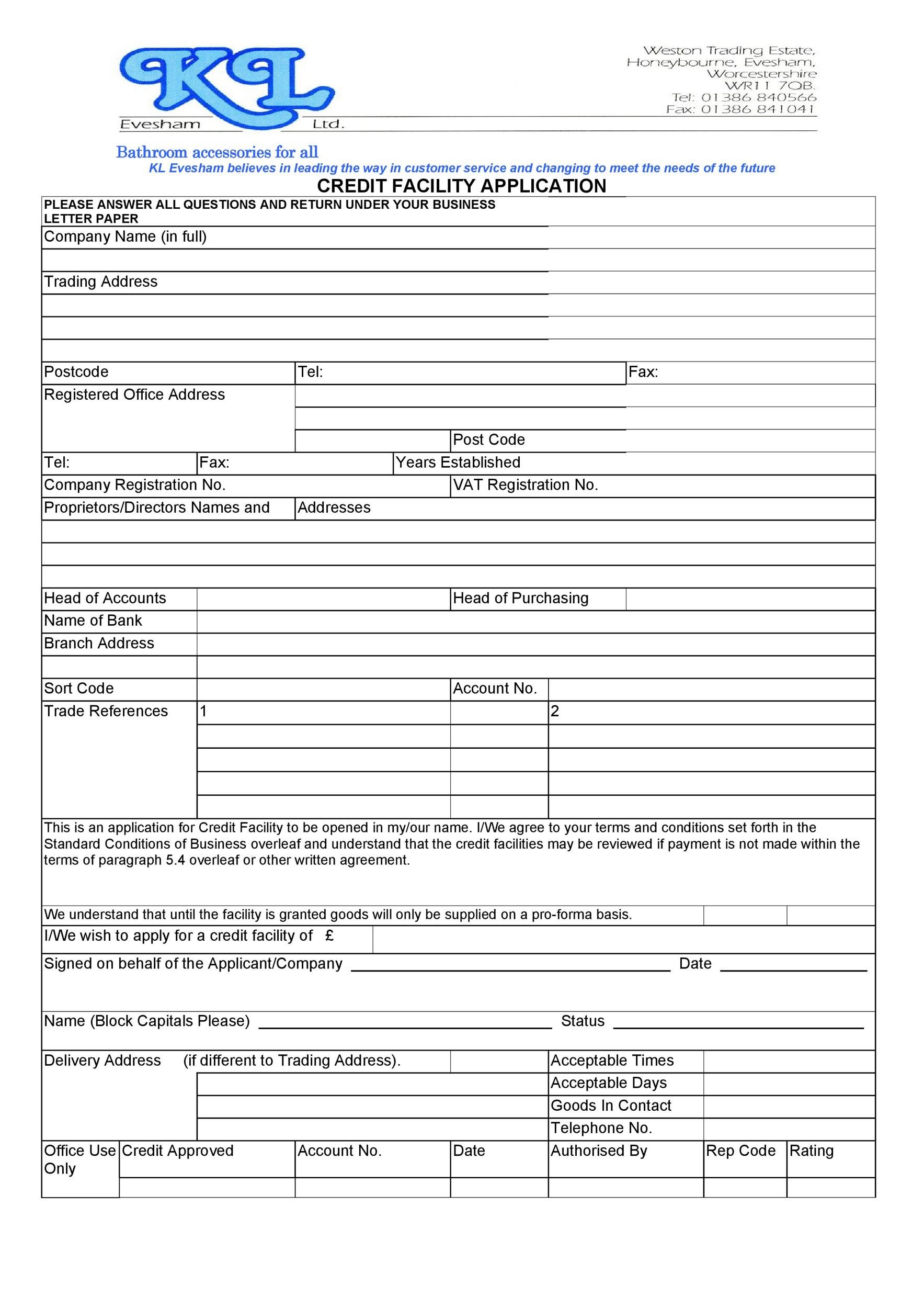

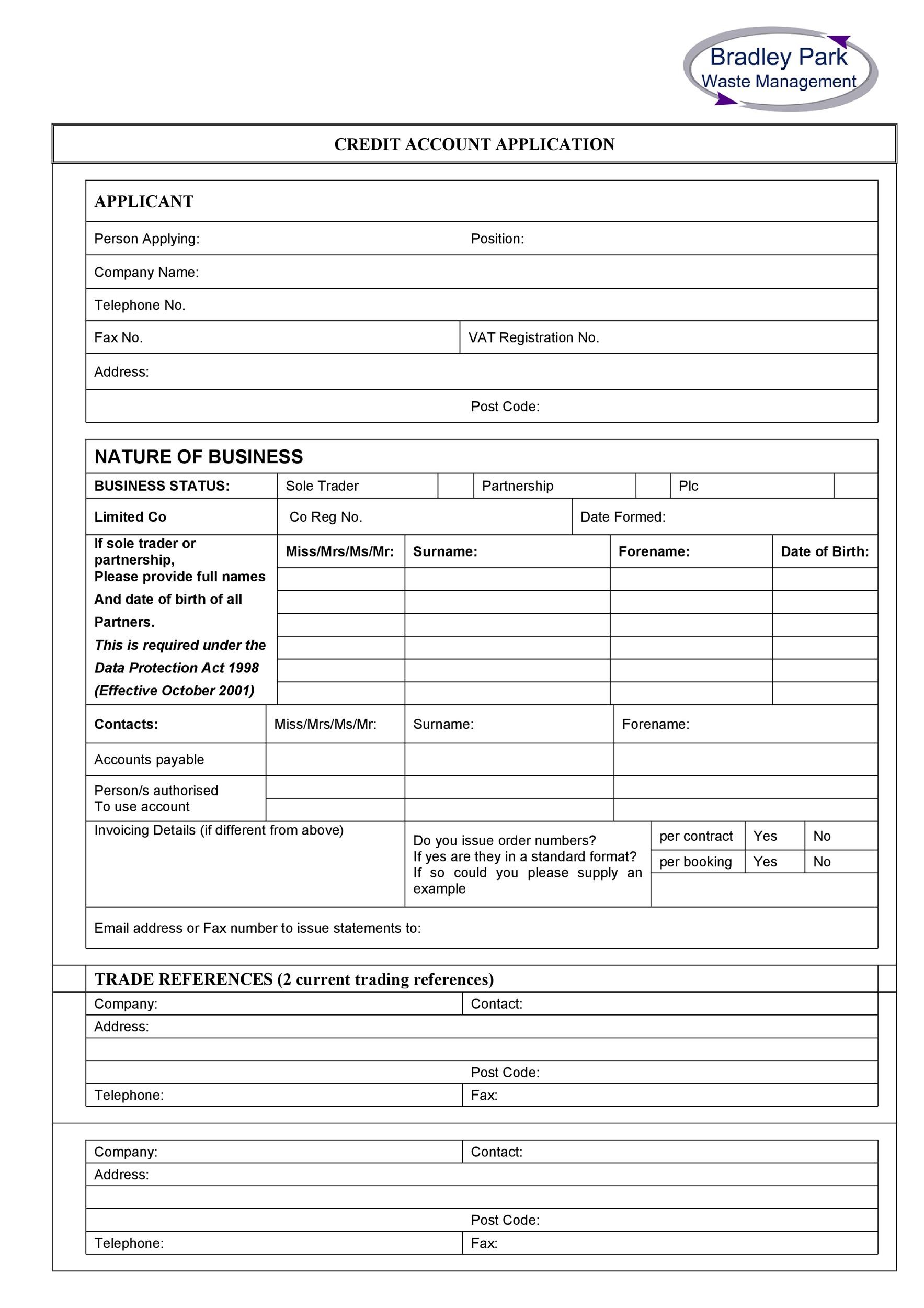

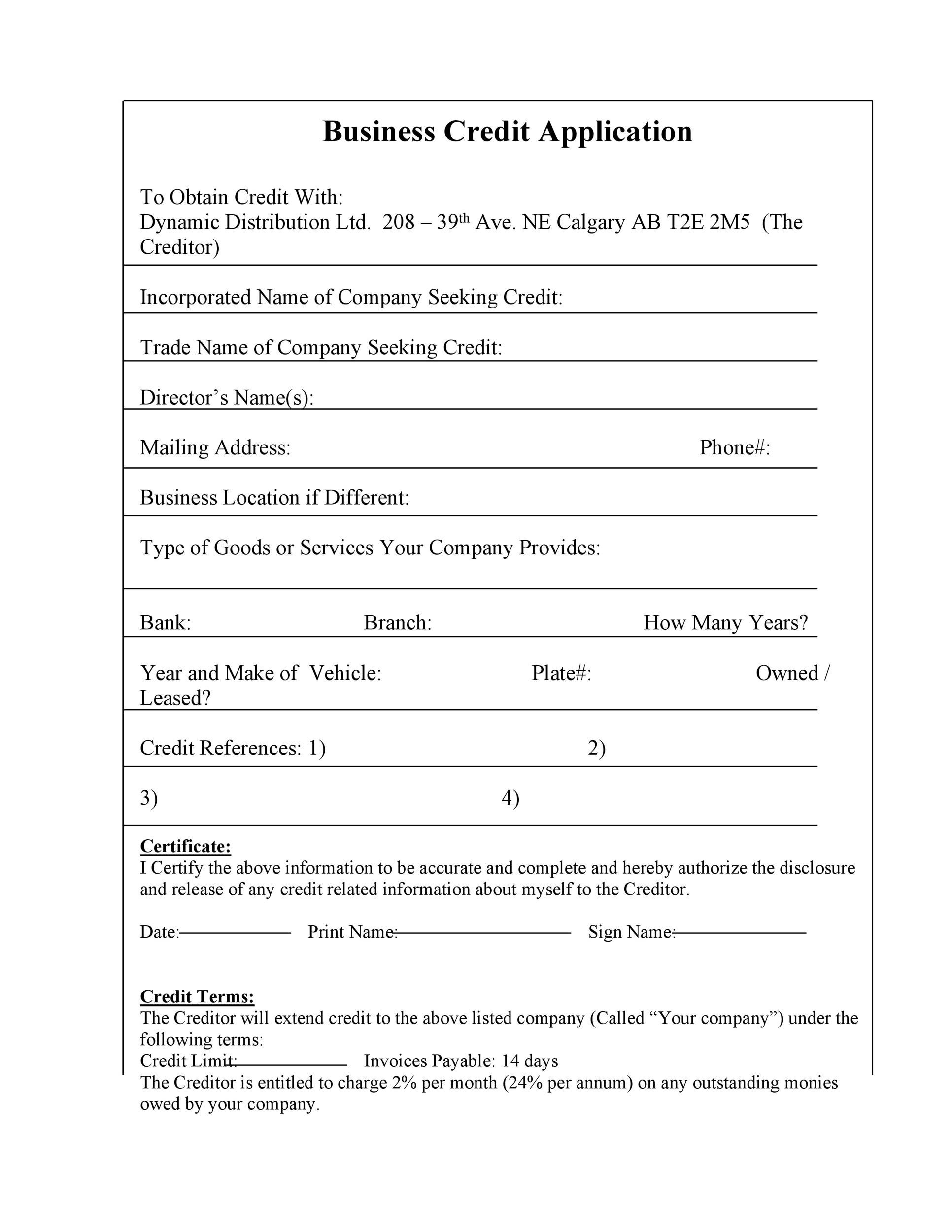

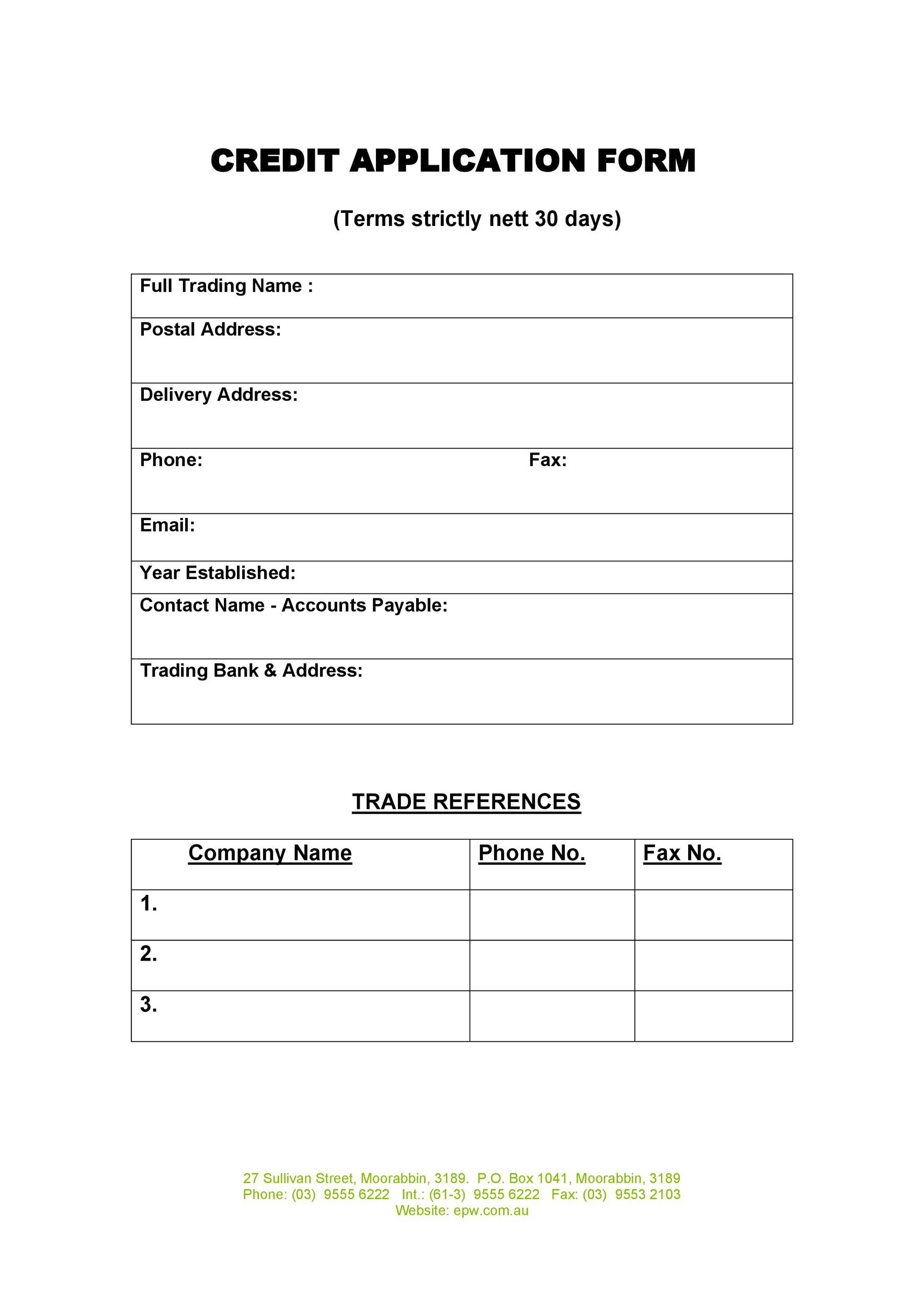

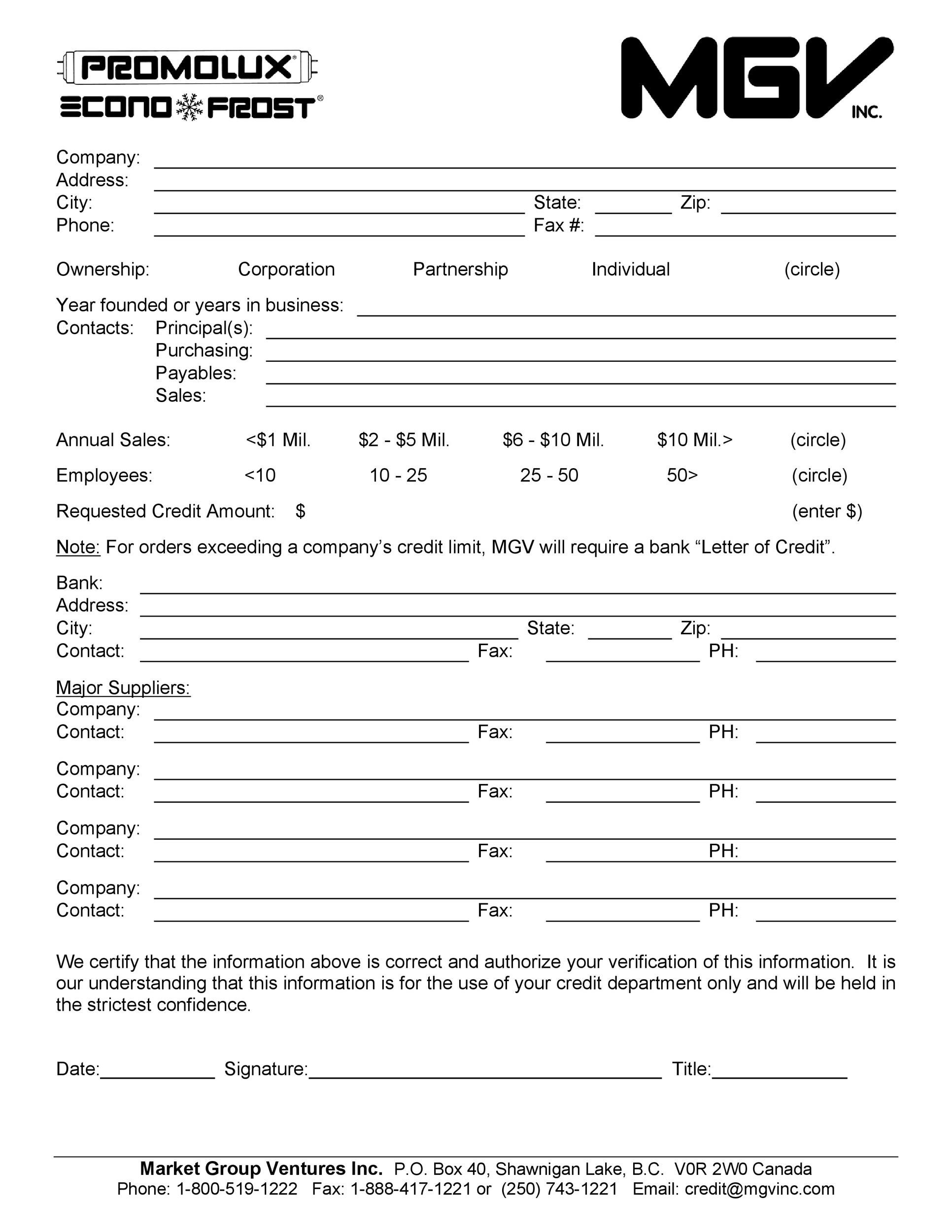

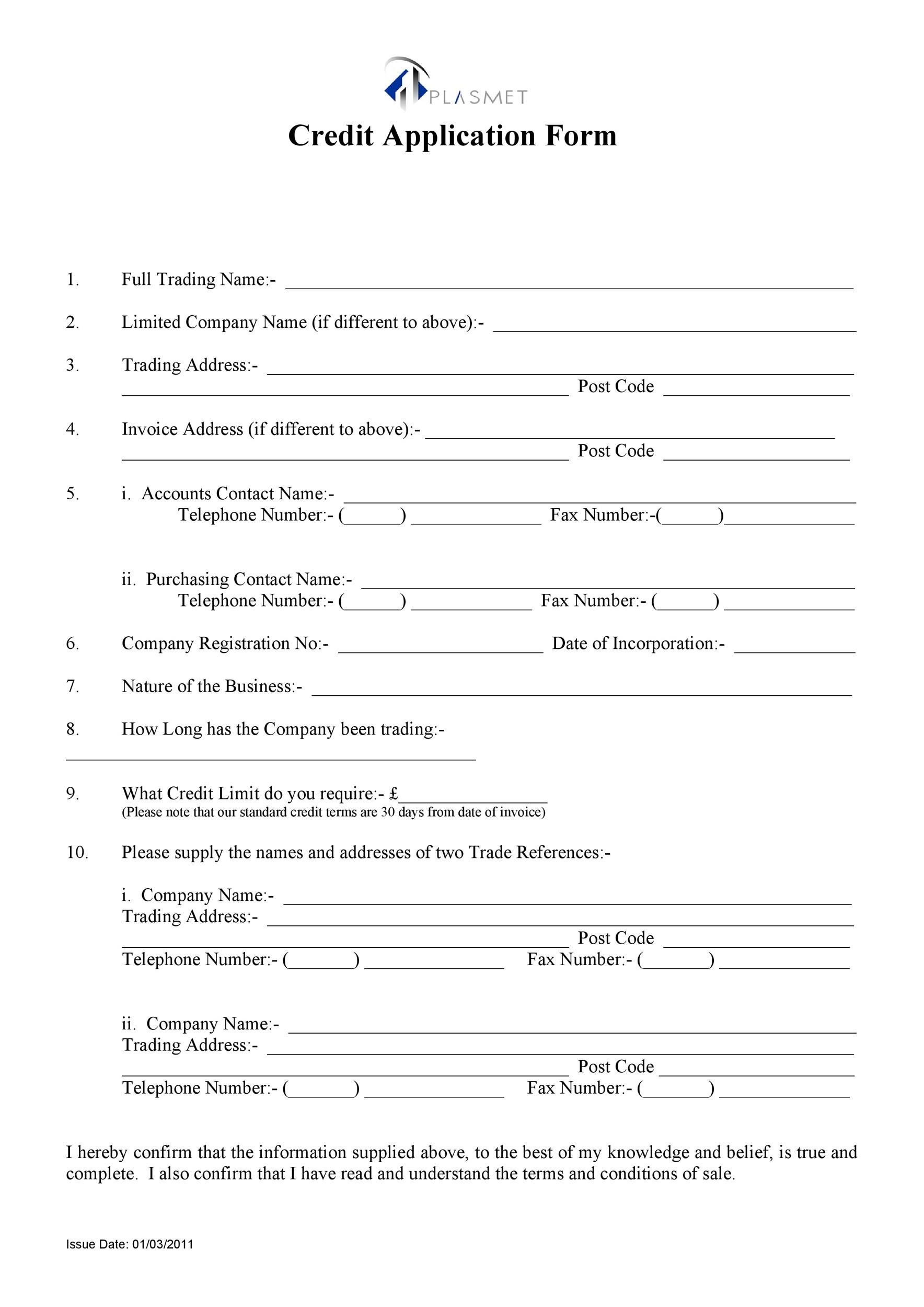

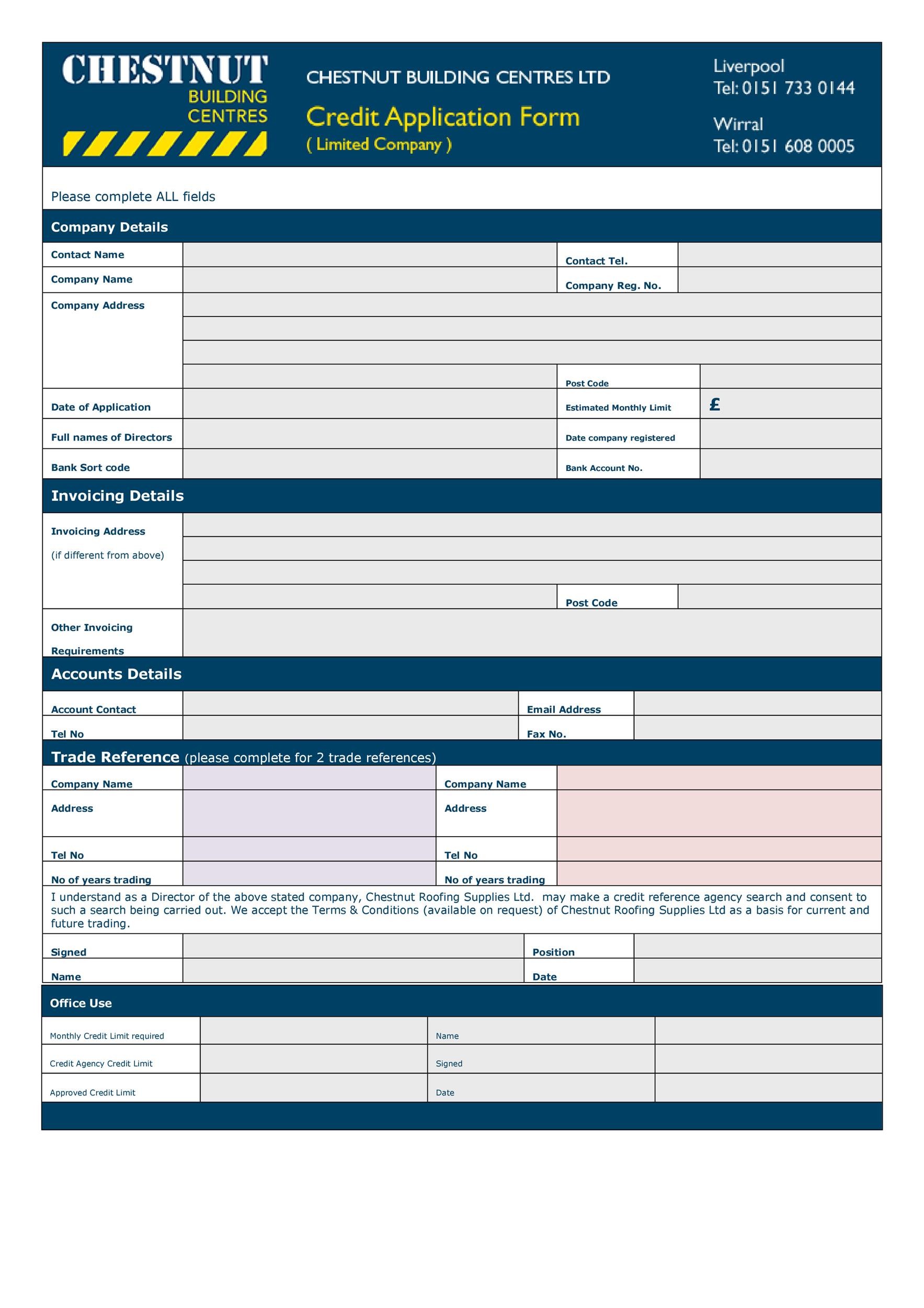

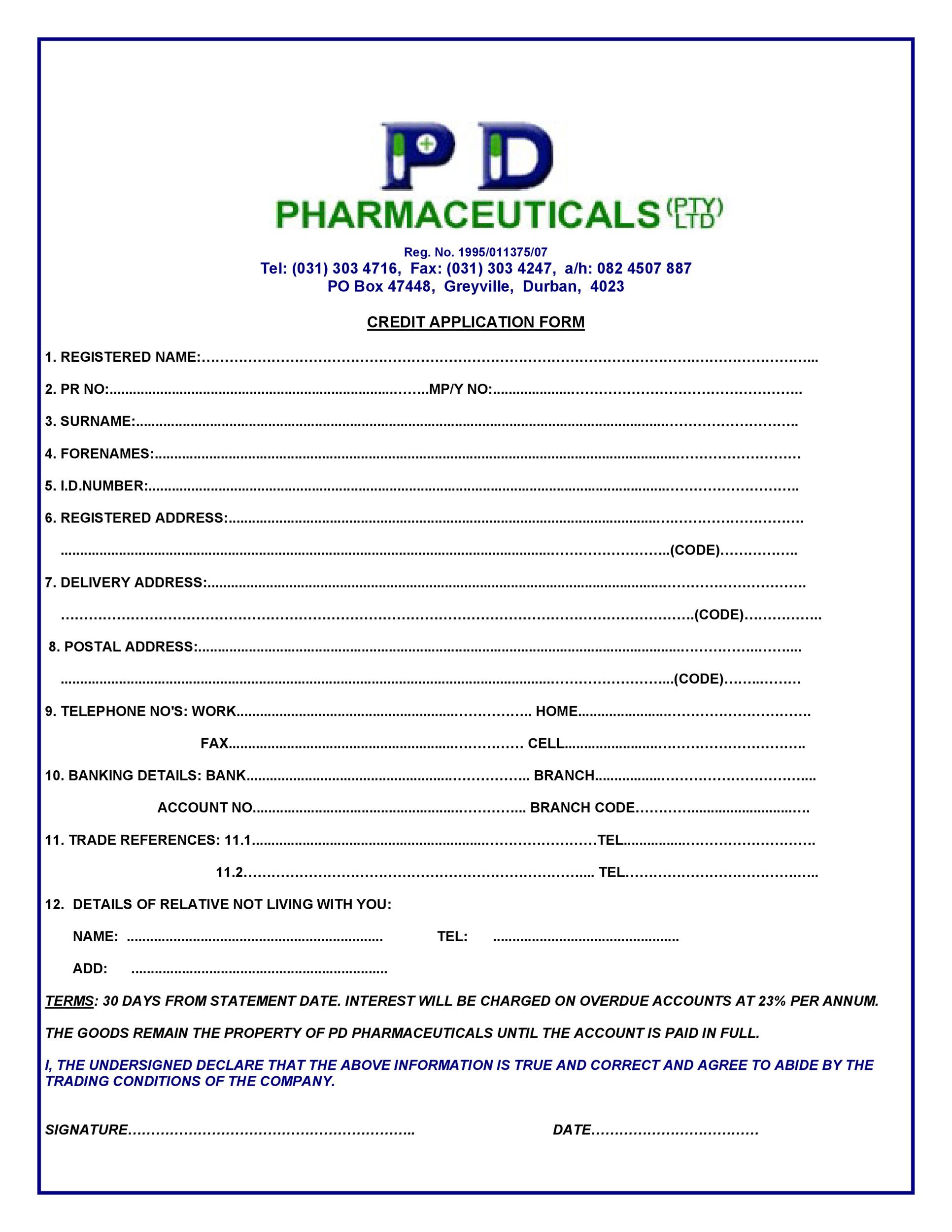

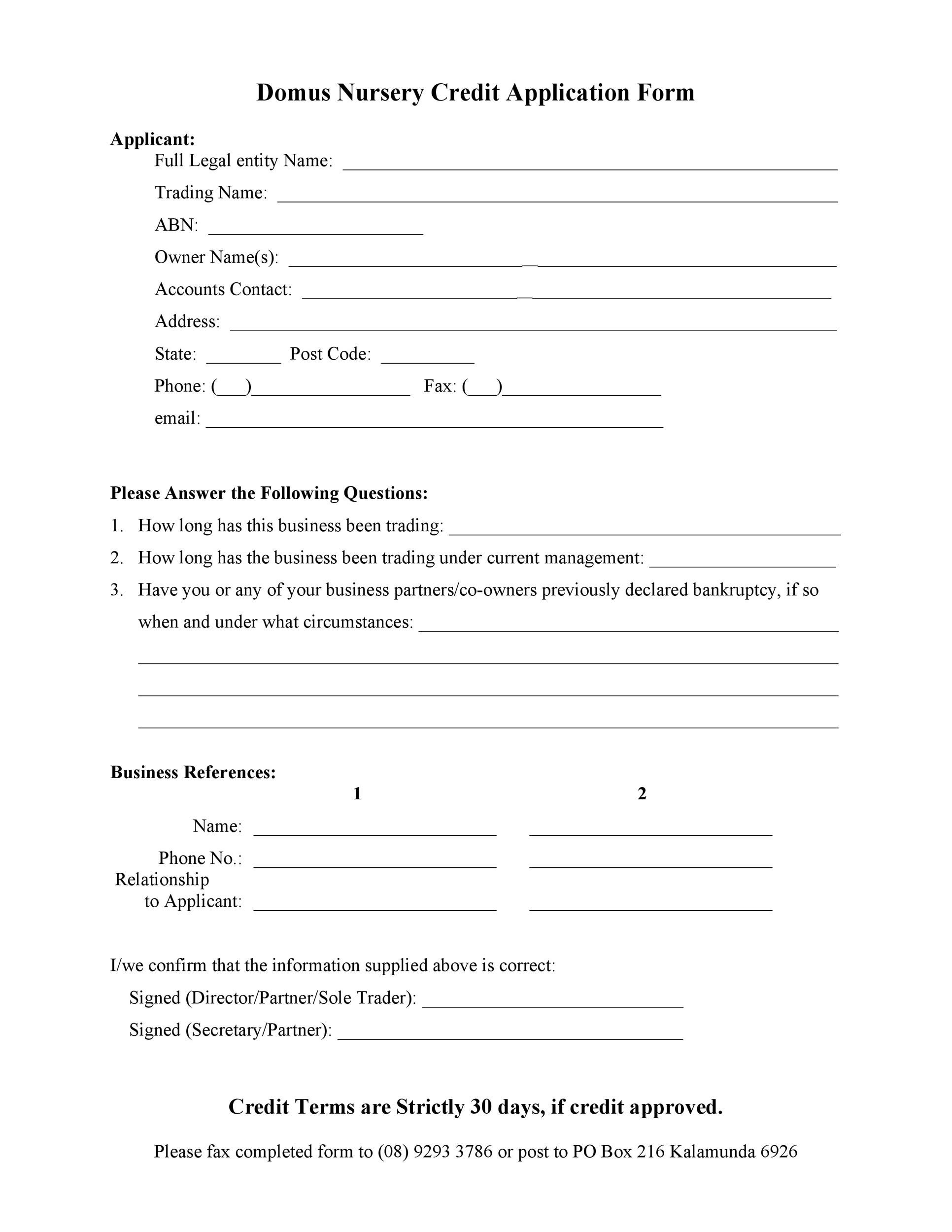

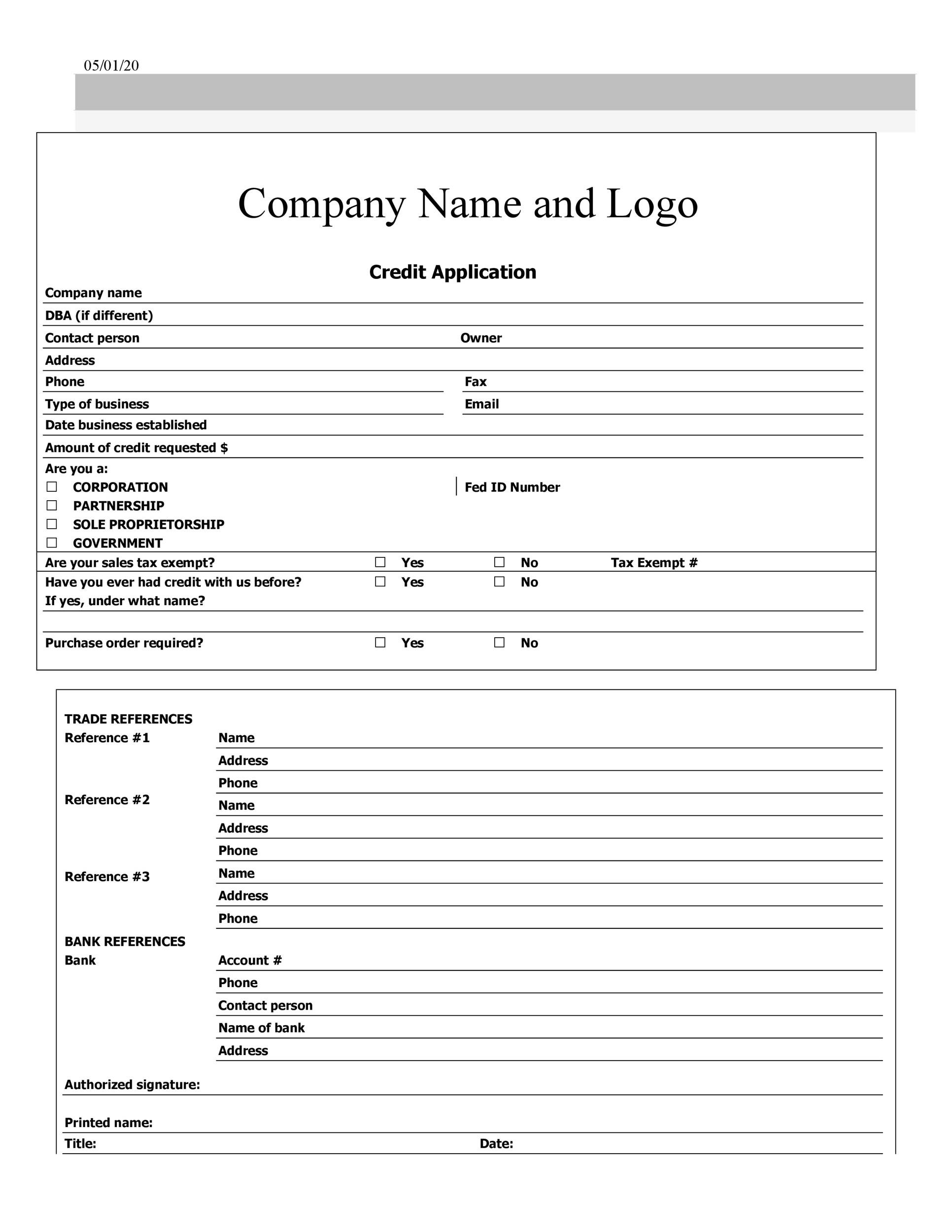

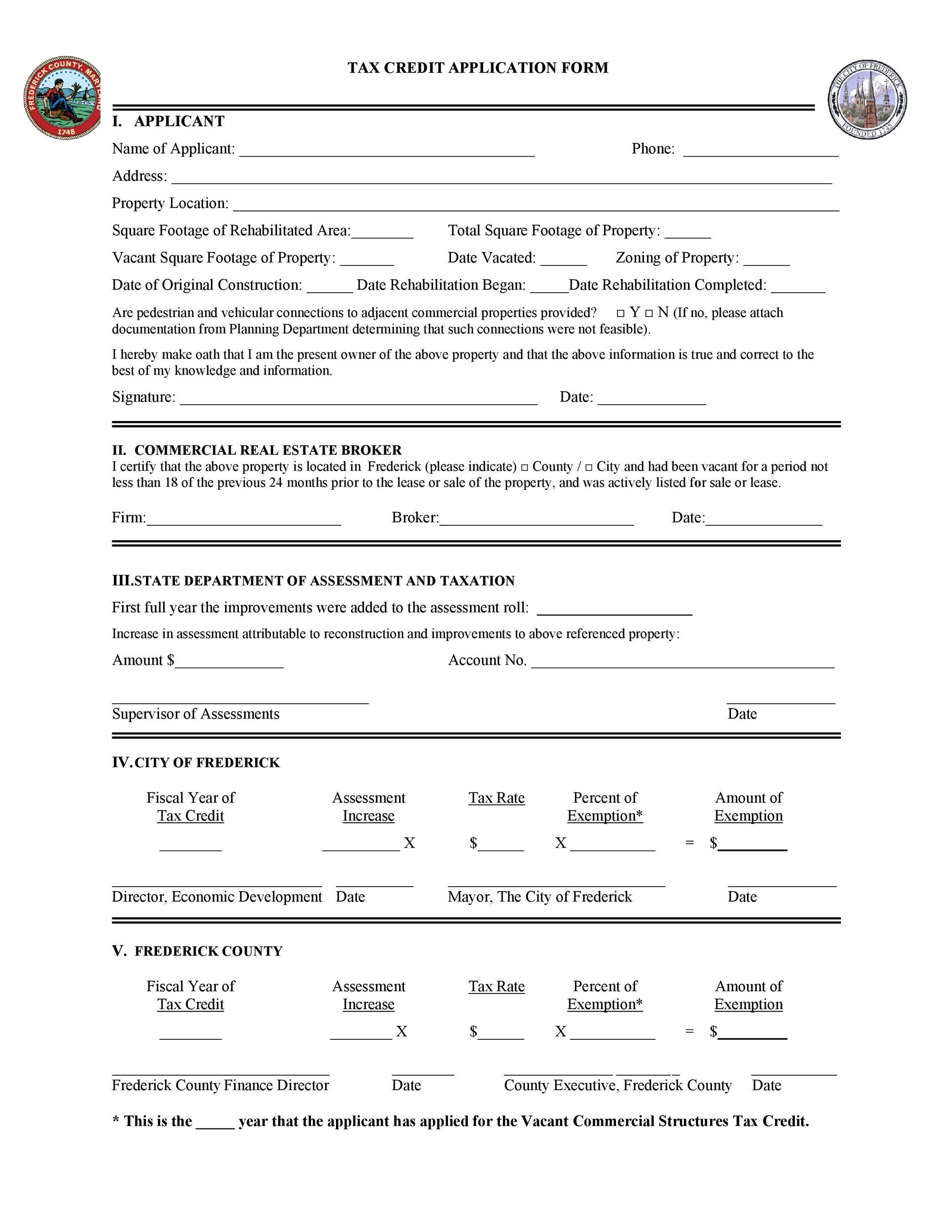

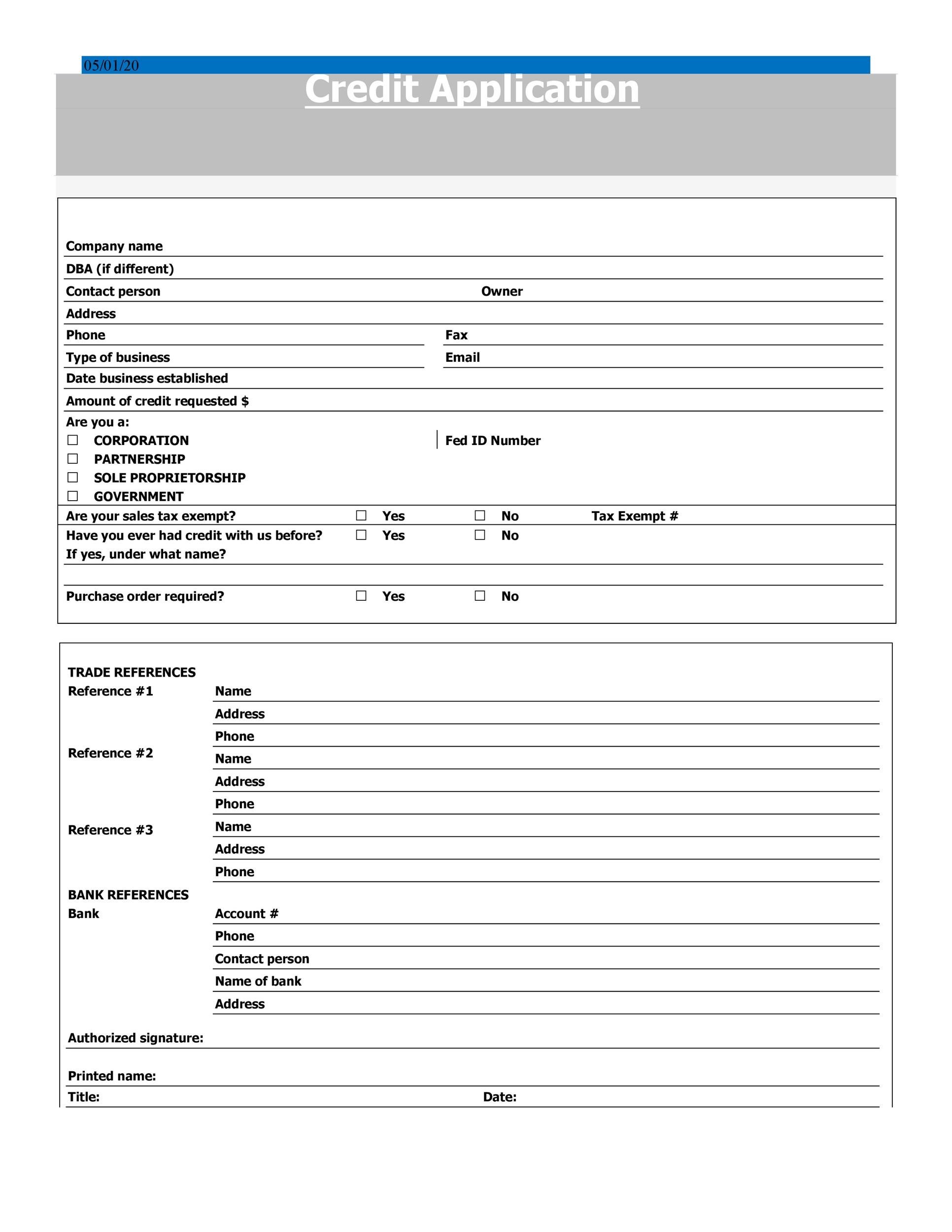

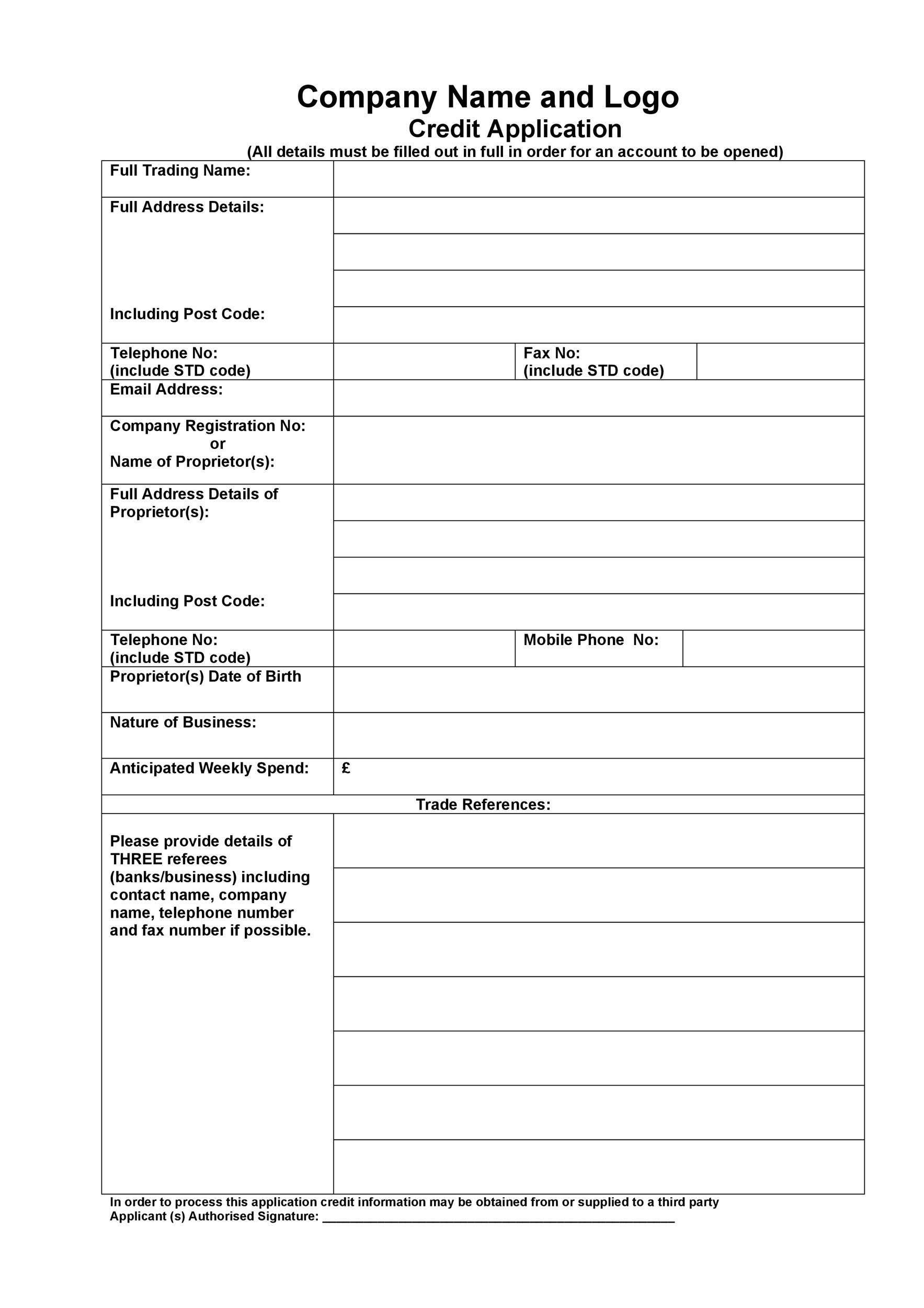

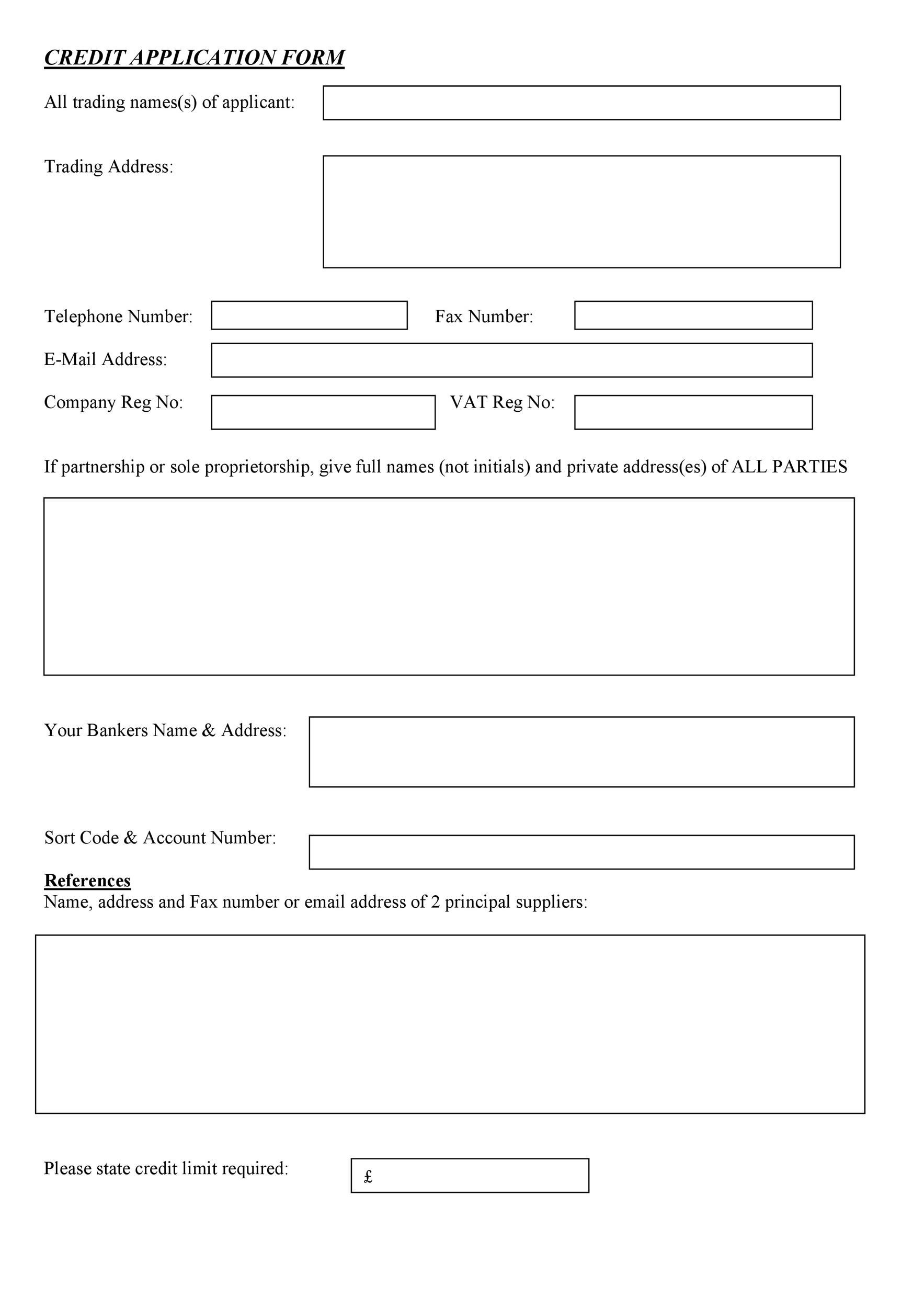

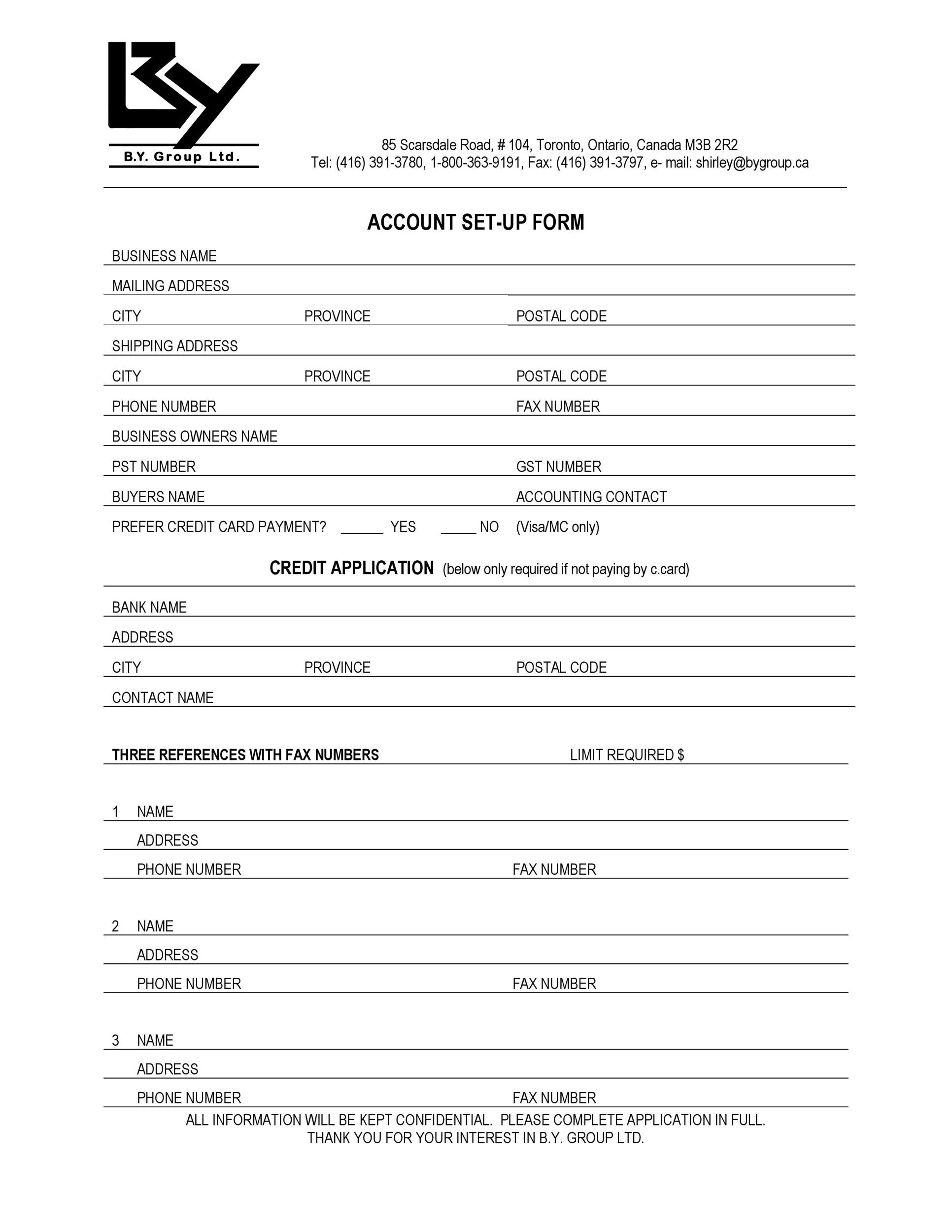

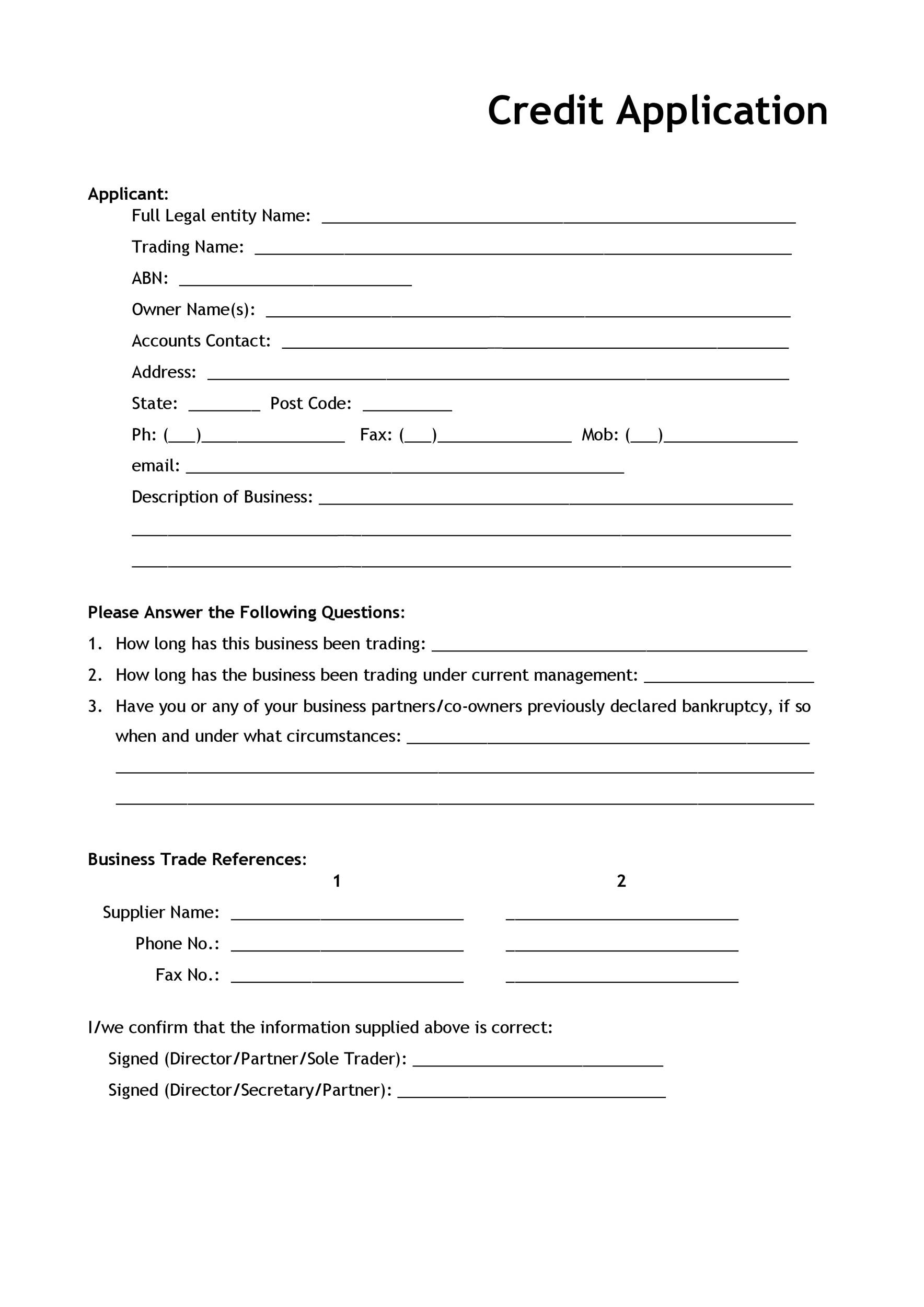

Plantilla de formulario de solicitud de crédito

#01

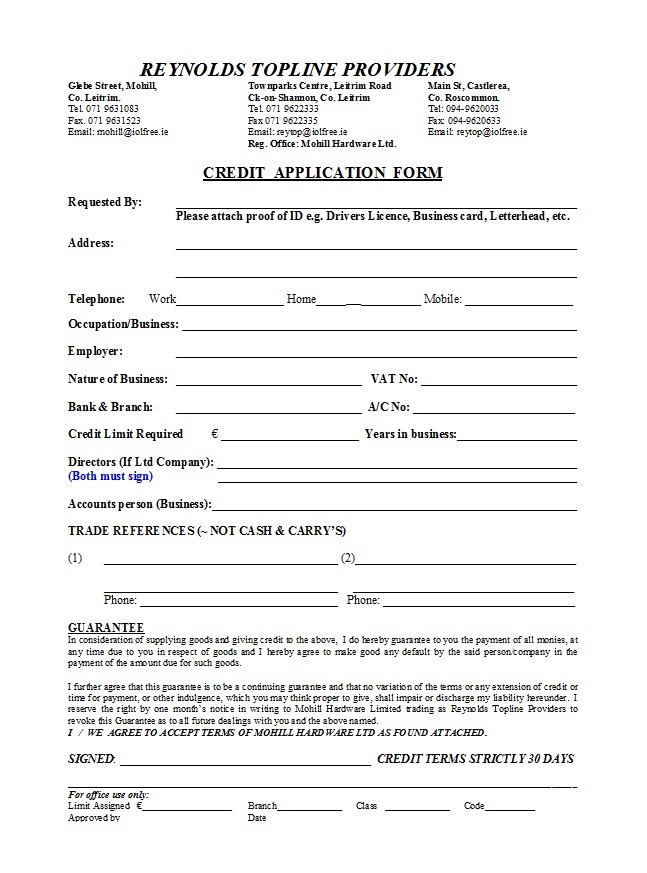

#02

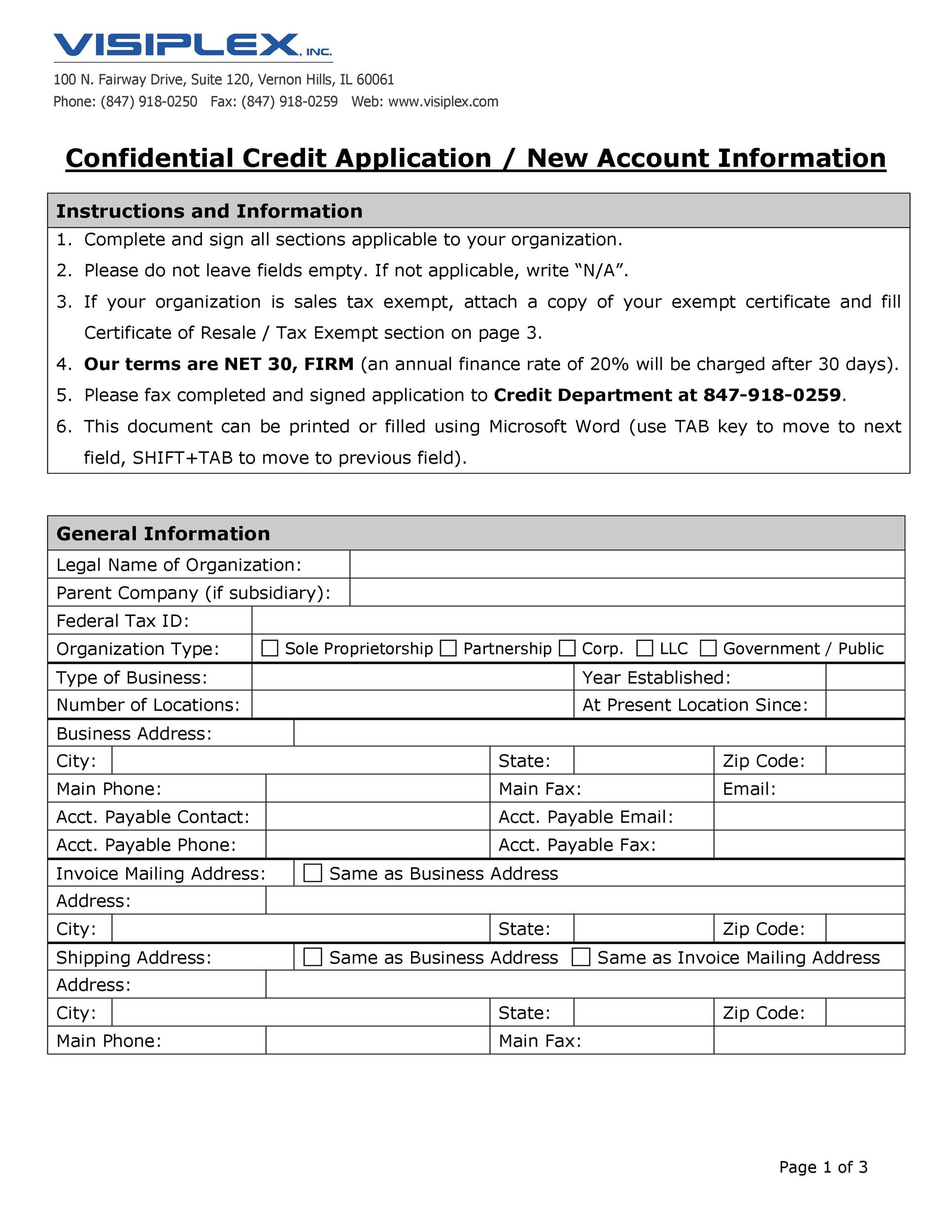

#03

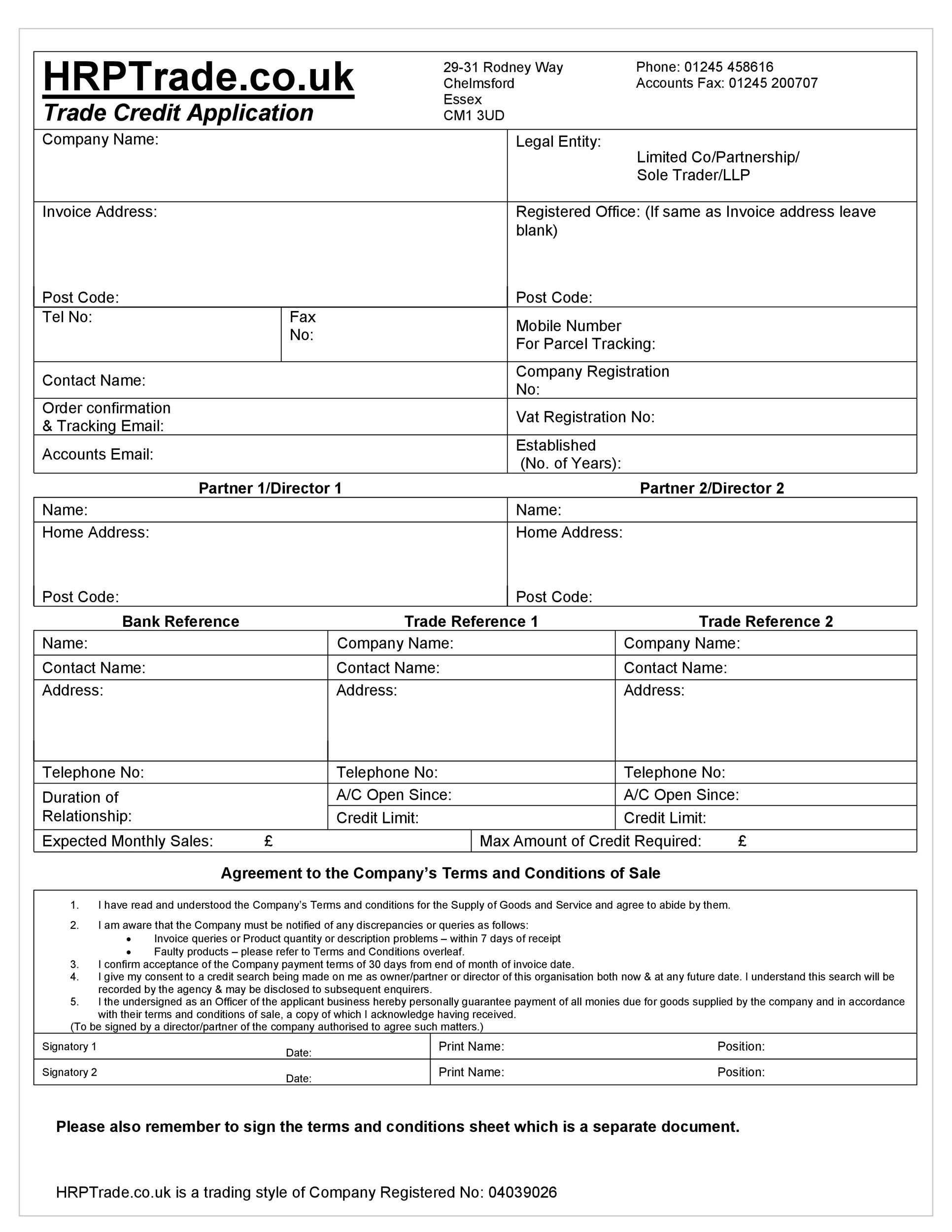

#04

#05

#06

#07

#08

#09

¿Por qué debo extender el crédito utilizando un formulario de solicitud de crédito?

¿No está seguro de estar listo para extender el crédito? Piénsalo de esta manera; probablemente ya lo estés haciendo. Cada vez que su empresa acepta pagos con tarjeta de crédito, cheques o incluso envía facturas a los clientes , esencialmente está otorgando crédito. Acepta estos tipos de pago asumiendo que los clientes tendrán los fondos para pagar la transacción. La única diferencia es que cuando acepta pagos con tarjeta de crédito, su proveedor de cuenta comercial asume el riesgo. Sin embargo, cuando otorga crédito a través de facturas o cheques, el riesgo se transfiere a usted. Usted es el responsable de verificar y aceptar pagos y administrar los riesgos que conllevan.

Algunas industrias, como las empresas de construcción o los fabricantes, a menudo otorgan crédito mediante facturación. Por lo general, las facturas vencen a los 30 días netos o 30 días a partir de la fecha de recepción.

Una de las principales razones por las que las empresas ofrecen crédito es ayudar a los clientes a centrarse menos en los precios y más en sus necesidades. Tener una opción de crédito puede ayudarlo a realizar más ventas y mejorar su relación con su cliente.

Es importante tener en cuenta que extender el crédito le costará dinero si no lo hace correctamente. Cuando vende algo a crédito, no tendrá un reembolso inmediato y deberá compensar temporalmente el costo, lo que generalmente significa pedir prestado el flujo de efectivo de otras áreas de su capital operativo.

Y si sucede algo y sus clientes no pueden pagar, es posible que termine gastando dinero en actividades de cobranza y otras medidas costosas para tratar de recuperar sus pérdidas.

Antes de entregar un formulario de crédito a todos sus grandes clientes, asegúrese de tener una razón comercial legítima para extender el crédito. Evalúe los riesgos de tener varios de sus clientes más importantes en mora. Si ocurre una crisis financiera, ¿podrá mantenerse a flote sin contar sus facturas pendientes como ingresos? Si no puede asumir muchos riesgos, puede que no sea el momento adecuado para otorgar crédito a sus clientes. Debería poder otorgar crédito sin volverse demasiado dependiente de él para obtener ingresos. En otras palabras, su flujo de caja es su flujo de caja, y las facturas pendientes pueden pagarse o no. ¿Perjudicará su flujo de efectivo otorgar un crédito que quizás no se devuelva? Si es así, puede que no sea el momento adecuado para ofrecer opciones de crédito a su base de clientes.

Establecimiento de un proceso de solicitud de crédito

Mucho antes de ofrecer crédito a sus clientes, deberá decidir cómo administrará las cuentas de crédito. Deberá saber si puede cobrar recargos por pago atrasado (y cuánto puede cobrar), así como las leyes de cobro en su área.

En este punto, querrá hablar con un abogado para comprender las políticas y los procedimientos vigentes en su estado cuando se trata de otorgar crédito. Las leyes de protección al consumidor varían ampliamente y hay mucho margen de error. Para cumplir con estas leyes, querrá crear un proceso uniforme para otorgar crédito y trazar claramente sus políticas. Aquí hay algunas cosas para pensar:

- ¿Quiénes son tus clientes ideales? ¿Ofrecerán crédito a individuos o empresas?

- ¿Qué compañía usará para verificar el crédito de sus clientes cuando soliciten un crédito?

- ¿Cuáles son sus políticas de pago? ¿Cuándo vencerán las facturas? ¿Qué opciones de pago ofrecerán?

- ¿A quién contactarán sus clientes con planes de crédito cuando tengan una pregunta?

- ¿Cómo vas a facturar a tus clientes?

- ¿Subcontratará alguna de estas tareas a otra empresa?

- ¿Ha desarrollado una política de privacidad para proteger la información del consumidor?

- ¿Cómo mantendrá seguros los datos financieros confidenciales?

- ¿Cuál es nuestro plan de juego para cobrar pagos de cuentas atrasados o morosos?

- ¿Qué otras consideraciones necesita evaluar para cumplir con las leyes locales?

Con estas preguntas, puede crear una política de crédito firme que describa todo, desde las tasas de interés hasta los procedimientos cuando un cliente falla. Sus clientes deben recibir una copia de estos artículos por correo una vez al año y ser notificados de los cambios. Por lo general, esto se denomina «Términos y condiciones» y pueden cambiar de acuerdo con las leyes locales y federales. Sus términos y condiciones deben contener toda la información legal, los procedimientos de resolución de disputas y la información sobre lo que sucede cuando debe colocar una cuenta en colecciones.

#10

#11

#12

#13

#14

#15

#dieciséis

#17

#18

#19

¿Qué debe incluir mi plantilla de solicitud de crédito?

Cuando se esté preparando para lanzar un nuevo programa de crédito para sus clientes, deberá obtener y conservar todos los detalles de sus clientes por escrito y preguntarles regularmente si la información es correcta cuando envíe el estado de cuenta en el correo. La aplicación que utilices tendrá importante documentación en caso de transacciones de crédito fraudulentas o morosas.

Otra información que necesitará en su plantilla de solicitud de crédito:

- Verificación de ingresos: para las personas, esto significa que necesitará documentos fiscales, extractos bancarios o el número del departamento de recursos humanos para confirmar los detalles del empleo. Para las empresas, puede solicitar un estado de ganancias y pérdidas , extractos bancarios, documentos fiscales u otra información que muestre sus ganancias regulares.

- Referencias: Deberá solicitar referencias financieras. Para los consumidores que solicitan crédito, esto significa bancos, cuentas de crédito, etc. Para las empresas que solicitan crédito, esto significa proveedores y cualquier otro acreedor que puedan tener.

- Direcciones: las direcciones en las que una persona ha vivido en los últimos dos años son una parte importante para obtener un informe crediticio. Querrá saber en qué estados, condados y pueblos ha vivido la persona para poder obtener un informe de crédito preciso. Para una empresa, querrá todas las direcciones en las que la empresa hace negocios.

- Números de teléfono de contacto: para las personas, este será su teléfono celular, teléfono de casa y número de teléfono del trabajo. Para las empresas, querrá obtener información sobre quién es responsable de pagar las facturas.

- NIF y otros datos identificativos : Para las personas físicas, es su número de la seguridad social. Para las empresas, querrá su identificación fiscal y la identificación del empleador.

- Información de antecedentes, bienes : para las personas, querrá los nombres de sus dos últimos empleadores, las fechas de empleo y cualquier garantía, como el capital en una casa. Para los empleadores, querrá saber qué tipo de capital pueden ofrecer y cuánto tiempo han estado en el negocio, e incluso pueden solicitar documentos de respaldo, como una copia del plan comercial.

- Firma : Esto es absolutamente esencial. No procese una solicitud de crédito sin una firma que le dé permiso para obtener un informe de crédito.

- Garantías personales : Algunas personas tendrán a alguien con un mejor historial de crédito como cofirmante de sus formularios de solicitud de crédito. Está bien, pero también querrá obtener toda la información de esta persona, preferiblemente en otro formulario de solicitud. Si está otorgando crédito a una empresa, querrá obtener los datos personales de la persona responsable del pago si la empresa no paga a tiempo. Por lo general, será un funcionario de una corporación, el director ejecutivo u otra persona en un puesto de alta dirección.

#20

#21

#22

#23

#24

#25

#26

#27

#28

#29

Cuando esté armado con esta información, puede obtener un informe de crédito bastante completo para un individuo o una empresa. Los informes crediticios suelen mostrarle información de los últimos siete años. Hay tres oficinas de crédito para consumidores individuales en Estados Unidos; Equifax, Transunion y Experian. Equifax y Experian también tienen oficinas en el extranjero, en toda Europa, además de una empresa llamada Callcredit Plc. Hoy en día, muchas empresas que emiten crédito extraerán y recopilarán un informe de crédito combinado que tiene detalles de tres oficinas. Para una pequeña empresa, esto puede ser demasiado costoso de reunir. Si no está seguro de qué oficina usar, puede pedir una copia de sus propios informes crediticios y ver qué oficina parece tener la información más precisa y actualizada.

Cuando obtiene un informe de crédito para una empresa, probablemente usará Dunn & Bradstreet para obtener la información. Es la oficina de crédito empresarial más grande y conocida de los Estados Unidos. Además de un informe comercial de D&B, es posible que también desee obtener el prospecto de una empresa si cotiza en bolsa. También debe consultar la información sobre su reputación cuando se trata de sus clientes. ¿Qué dice la gente sobre ellos en Yelp? ¿Han tenido algún Better Business Bureau u otras quejas? ¿La empresa es vista favorablemente en los medios, o han estado plagados de malos manejos y escándalos? Estos aspectos pueden brindarle más información sobre la salud de una empresa que las finanzas. Podrá saber si una empresa está en problemas si se toma el tiempo de verificarlos.

Formulario de solicitud de crédito

Si su empresa otorga crédito a los clientes, debe familiarizarse con las leyes de crédito al consumo y las leyes de privacidad. No haga preguntas que puedan ser tendenciosas ni pregunte sobre raza, género, etc. Existen muchas leyes vigentes que prohíben la discriminación basada en estos atributos.

En Estados Unidos, la Comisión Federal de Comercio (FTC, por sus siglas en inglés) hace cumplir las leyes de protección al consumidor de la nación, y la Oficina Financiera del Consumidor persigue a los prestamistas con prácticas engañosas al presentar demandas y recaudar dinero para quienes son víctimas de estafas de préstamos. Conozca las leyes sobre cómo anuncia las tasas de interés. También necesitará saber cuánto tiempo tiene para responder a las disputas de facturación, sus opciones al cobrar la deuda y otros aspectos de la extensión del crédito. Es posible que necesite un abogado para que revise cualquier plantilla de formulario de solicitud de crédito y le informe qué información puede y no puede preguntar a los consumidores al recopilar información con fines de extensión de crédito.

#30

#31

#32

#33

#34

#35

#36

#37

#38

#39

#40

Más sobre extensión de crédito y plantillas de formularios de solicitud de crédito

Cuando otorga crédito a una persona o empresa, querrá asegurarse de tener una buena idea de sus antecedentes e historial en lo que respecta al pago de deudas. A veces, un consumidor se volverá loco y tendrá problemas para pagar. Otras veces, se negarán a pagar una deuda basándose en lo que creen que son prácticas desleales o depredadoras.

¿Qué sucede cuando un cliente se niega a pagar una factura? Cuando haya agregado multas por pago y enviado una secuencia de cartas de recordatorio, puede decidir que su cliente no tiene intención de pagar. Consulte con las agencias locales de protección al consumidor para conocer sus opciones de cobro y preste especial atención a las leyes locales. Según las leyes locales y el monto de la deuda pendiente, puede decidir que no vale la pena entregar una cuenta morosa a un cobrador de deudas. Para una deuda más pequeña, como una tarjeta de crédito de menos de $ 500, es posible que su empresa se beneficie mejor simplemente cancelando la deuda incobrable en sus impuestos.

Cuando se trata de perder dinero en un crédito que ha otorgado, la mejor manera de manejar esto es asegurarse de que su formulario de solicitud de crédito esté completo y que los antecedentes financieros de aquellos a quienes les extiende el crédito hayan sido examinados minuciosamente. La mejor manera de resolver los problemas de deudas incobrables es evitar que ocurran en primer lugar. Asegúrese de adoptar políticas de crédito estrictas. Realice evaluaciones exhaustivas de todos los riesgos crediticios antes de extender cualquier crédito a sus clientes. ¡Estaras contento de haberlo hecho!

Puede descargar varias plantillas de formularios de solicitud de crédito en esta página. Asegúrese de leer cada uno de ellos para tener una idea de cuáles pueden ser sus necesidades. Hable con su abogado si tiene alguna pregunta o inquietud sobre la información que está recopilando y cómo debe manejarse.